Guides

Optimering af skat af investeringsafkast

I forhold til investering og skat er det vigtigste naturligvis at komme i gang med at investere. Skattedelen er trods alt kun sekundært, men det afgørende i sidste ende for ens afkast er afkastet efter skat, hvorfor det bestemt ikke er uvæsentligt at indtænke skatteelementet i de investeringer man foretager. Jo mere man investerer, jo bedre muligheder har man for at indtænke skatteelementet. Hvis der er tale om frie midler, så bør man begynde at indtænke skatten i højere grad så snart man har udtømt muligheden for indskud på en aktiesparekonto, som pr 1. januar 2026 er 174.200 kr.

Man kan bl.a. optimere sin skat ved at investere i forskellige skatteregimer (skattemiljøer) såsom pensionsopsparing, aktiesparekonto eller frie midler. Inden for frie midler, som denne artikel har som hovedfokus, kan man eksempelvis optimere yderligere via forskellige produkttyper, som beskattes som hhv. aktieindkomst og som kapitalindkomst.

Herudover kan man i visse tilfælde ultimo året aktivt nedbringe sin aktieindkomstskat. Har man f.eks. modtaget store udbytter i løbet af året, og har man samtidig urealiserede tab på aktier, så kan man muligvis nedbringe sin aktieskat, hvis man altså reagerer inden årets udløb.

Hvis man handler med såvel aktier som certifikater og eventuelt andre lignende investeringsprodukter, kan det således i visse tilfælde give mening at “shoppe lidt rundt” mellem de forskellige produkter for at optimere sin skat. Det kan bl.a. give mening i forhold til investering i enkeltaktier, da det er relativt let både at købe disse som egentlige aktier og som certifikater. Dog skal man være opmærksom på, at mange certifikater indeholder et gearingselement og årlige omkostninger til udbyderen, som kan betyde, at en langsigtet investering i et certifikat ikke nødvendigvis er optimalt i sidste ende.

Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog

Det er meget individuelt i hvilket omfang man har mulighed for at optimere sin skat, da det bl.a. afhænger af ens specifikke forhold såsom anden indkomst, den samlede størrelse af indkomsten, ens investerede formue, tidligere års resultater, en eventuel ægtefælles indkomst mv. Nedenfor gennemgås forskellige situationer, hvor det eventuelt kan være muligt at optimere sin endelige skat. Der ses endvidere på forskellige forhold man skal være opmærksom på f.eks. i relation til tabsbegrænsning og asymmetri mellem skat og fradragsværdi af tab.

I forhold til midler indsat på pensionsopsparingsordninger lagerbeskattes afkast i disse ordninger med 15,3% årligt (PAL-skat), hvilket er en attraktiv sats sammenlignet med de skattesatser, som gælder for frie midler bortset fra afkast fra indestående på en aktiesparekonto, som beskattes med næsten det samme (17%). Men midlerne på en pensionsordning er bundet til pensionsalderen, så det er alene midler man regner med at skulle forsøde ens alderdom, som bør placeres her. Man har særligt en skattefordel, hvis man på indbetalingstidspunktet kan fratrække indskud på liv- og ratepensionsordninger i topskatten og kan planlægge udbetalingen så man kan undgå at betale topskat, når ordningerne kommer til udbetaling. Heldigvis kan man fordele udbetalingerne over en lang årrække på op til 30 år, så umiddelbart har man gode muligheder for at udnytte denne skattefordel alt efter hvor store ens pensionsordninger er. Endvidere blev der i 2018 indført et ekstra ligningsmæssigt fradrag, som gør det ekstra attraktivt at indbetale på de fradragsberettigede pensionsordninger også selvom man ikke får fradrag i topskatten på indbetalingstidspunktet. Det ligningsmæssige fradrag stiger i takt med at man nærmer sig ens pensionsalder.

Som nævnt har denne skatteartikel primært fokus på optimering af skatten af frie midler, hvilket det nedenfor skal handle om i detaljer.

Såfremt ens samlede realiserede nettogevinst fra aktier og aktiebaserede investeringsforeninger (IMB´er) samt udbytter fra disse er over progressionsgrænsen, som i 2025 udgør 67.500 kr. og 79.400 kr. i 2026 (dobbelt op for samlevende ægtefæller), betaler man 42% i skat i stedet for 27% af den del af beløbet, der ligger over progressionsgrænsen. Også såvel realiseret som urealiseret tab og gevinst samt udbytte fra aktiebaserede investeringsselskaber såsom ETF´er skal tælles med i aktieindkomsten, hvis de pågældende fonde er opført på Skats positivliste. Læs mere om hvilke fonde, der for 2025 er optaget på positivlisten her. Særligt når man betaler den høje aktieindkomstskat, bør man overveje at minimere skattebetalingen, hvilket kan gøres, hvis man inden skatteårets udgang realiserer aktiepositioner med urealiserede tab.

Har man f.eks. aktier eller aktiebaserede IMB´er, som man har ejet i en lang årrække og som derfor indeholder store urealiserede aktiegevinster, kan man overveje at realisere en del af disse gevinster, hvis ens samlede aktieindkomst ligger under progressionsgrænsen. Man kan eventuelt indtænke dette i forbindelse med en rebalancering af porteføljen, hvis man f.eks. besidder enkelte aktier, som er steget voldsomt og som derved relativt set er kommet til at fylde for meget i porteføljen. Har man en ægtefælle, skal man ligeledes indtænke dennes eventuelle aktieindkomst og bundfradrag. Dog bør man naturligvis altid realisere sine gevinster uanset skattesats, hvis der er tale om aktier, man ikke længere tror på.

Har man rigeligt med urealiserede tab kan man naturligvis også vælge helt at neutralisere en eventuel skat. I så fald kan man også spare de 27% i skat. Ønsker man på længere sigt at beholde de pågældende aktier, kan man genkøbe kort efter. Skattestyrelsens kriterium for at få fradrag er principielt bare, at man skal have løbet en risiko i forbindelse med salg og genkøb. Hvor lang tid der således skal gå, afhænger bl.a. af likviditeten i de pågældende aktier. Tidligere afgørelser er bl.a. baseret på en dag, men også indenfor nogle timer. Man skal i den forbindelse også være opmærksom på de transaktionsomkostninger, der opstår såsom kurtage, mulige depotgebyrer, spreadomkostninger samt risikoen for, at aktien kan nå at stige, inden man får genkøbt. Har man en ægtefælle, skal man ligeledes indtænke dennes eventuelle aktieindkomst og herunder uudnyttet bundfradrag, som automatisk overføres mellem ægtefællernes årsopgørelser, hvis man er gift og samlevende ved årets udgang.

Hvis man i et skatteår ender op med et samlet realiseret nettotab på børsnoterede aktier og aktiebaserede IMB´er, og man ikke har aktieudbytter eller anden positiv aktieindkomst, der kan rumme tabet, vil tabet i stedet blive overført til modregning i eventuelle fremtidige gevinster i kommende skatteår på en tabssaldo, som vil fremgå af årsopgørelsen. Har man en ægtefælle med positiv aktieindkomst fra tilsvarende værdipapirer vil der automatisk ske sambeskatning.

Hvis man investerer i kapitalindkomstbeskattede værdipapirer f.eks. ETF´er som ikke fremgår af Skats positivliste eller finansielle kontrakter (fx CFD´er), skal investeringsafkastet opgøres og beskattes efter lagerprincippet, hvilket vil sige, at man skal betale skat af såvel realiserede som urealiserede gevinster. Nettoresultatet medregnes til den personlige indkomst, hvorfor almindelig lønindkomst, renter mv. endvidere skal inddrages i det samlede regnestykke for den enkelte.

Har man i 2025 aktieindkomst ud over bundgrænsen på 67.500 kr. (79.400 kr.) (dobbelt op for samlevende ægtefæller), kan det skattemæssigt set i stedet være en fordel at fokusere på afkast fra investeringer, der beskattes som kapitalindkomst med ca. 37% i gennemsnit (plus. evt. kirkeskat på ca. 0,6% i gennemsnit) op til topskattegrænsen, som i 2025 er 611.800 kr. efter arbejdsmarkedsbidrag (anden personlig indkomst fx løn skal medregnes) plus et bundfradrag på 52.400 kr. (der er dobbelt bundfradrag for samlevende ægtefæller). I 2026 er grænsen for de ca. 37% (den ny mellemskattegrænse) 641.800 kr. efter arbejdsmarkedsbidrag plus et bundfradrag på 55.000 kr.

Skattesatsen på gennemsnitligt 37% kan variere en del fra kommune til kommune, hvor man f.eks. i Rudersdal kommune betaler ca. 35,5% (bundskat + kommuneskat) mens man i f.eks. Langeland kommune betaler lidt under 39% (alle satser er uden evt. kirkeskat). Kapitalindkomst udover den nævnte grænse beskattes maksimalt med 42% (plus eventuelt kirkeskat), hvilket vil sige det samme som aktieindkomst ud over bundgrænsen, hvis man ikke er medlem af folkekirken. Den nye skattereform ændrer ikke ved marginalskatten for kapitalindkomst i 2026 på de 42% plus eventuelt kirkeskat.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Som alternativ til aktieindkomstbeskattede værdipapirer kan man f.eks. investere i de kapitalindkomstbeskattede fonde som beskattes som investeringsselskaber eksempelvis Exchange Traded Funds (ETF´er) eller akkumulerende investeringsforeninger. Såfremt fondene ikke er optaget på Skats positivliste (Liste over aktiebaserede investeringsselskaber) lagerbeskattes de som kapitalindkomst efter lagerprincippet. Man skal være opmærksom på at listen kan ændre sig fra år til år, hvorfor man er nødt til at følge med i ændringerne, hvis beskatningen er væsentlig for en. Invested.dk beskriver årligt ændringerne og de seneste gældende for 2025 kan ses her. Selvom bl.a. mange af de populære iShares aktiebaserede ETF´er er optaget på Skats positivliste er det dog stadig muligt at finde en del alternative aktiebaserede fonde, som ikke er. Alle obligationsbaserede og blandede fonde vil være kapitalindkomstbeskattede (med min. 50% obligationer). En del af disse vil dog være realisationsbeskattede i stedet, hvis de udlodder udbytte og er etableret som IMB´er. Læs mere her.

Udover kapitalindkomst i form af afkast fra ens investeringer, skal man også tage højde for eventuelle renteudgifter f.eks. til realkreditlån eller andet ligesom man skal indregne ens lønindkomst i forhold til den samlede personlige indkomst. Er man gift og samlevende med sin ægtefælle bliver positiv nettokapitalindkomst over de to bundgrænser automatisk beskattet hos den ægtefælle, som har den højeste indkomst, hvilket kan bevirke, at man kommer til at betale den højeste marginalskat førend man umiddelbart regner med.

Hvis man investerer i aktieindkomstbeskattede investeringsselskaber fx ETF´er, som fremgår af Skats positivliste, så har man for disse samme problematik som ved kapitalindkomsten på grund af lagerprincippet. Men hvis man samtidig har investeret i enkeltaktier eller aktieindkomstbeskattede investeringsforeninger (IMB´er), kan eventuelle urealiserede gevinster og tab herfra bruges aktivt til at justere den samlede skattepligtige aktieindkomst.

Hvis man i 2025 har aktieindkomst over 67.500 kr. (dobbelt op for samlevende ægtefæller), vil det herefter som hovedregel – skattemæssigt set – kunne betale sig at have kapitalindkomst på op til 52.400 kr. (dobbelt op for ægtefæller), som beskattes med ca. 37% i stedet for 42%. Beløbet kan eventuelt være højere alt efter størrelsen af ens øvrige indkomst fx hvis ens lønindkomst er under topskattegrænsen, som i 2025 udgør 611.800 kr. Såfremt man er gift, vil kapitalindkomsten eventuelt blive indregnet hos den ægtefælle, som har den højeste samlede indkomst. Det vil fx være tilfældet, hvis den ene har en indkomst over topskattegrænsen og den anden ikke har.

Marginalskatten af afkast hhv. som aktieindkomst og som kapitalindkomst (hvis man er topskatteyder og ikke er medlem af folkekirken) er identisk for afkast over progressionsgrænserne, hvorfor det – skattemæssigt set – er underordnet, hvad man investerer i. Man kan dog argumentere, at det kan være en fordel at investere i fx enkeltaktier, hvor man jo kan udskyde skatten i mange år og løbende bruge de urealiserede gevinster og tab til at styre størrelsen af den årlige skattepligtige aktieindkomst.

Har man slet ingen indkomst ved siden af ens afkast, vil man af kapitalindkomst i 2025 ikke skulle betale skat op til grænsen for personfradraget på 51.600 kr. (54.100 i 2026) medmindre man er gift og ægtefællen i forvejen har indkomst, som via sambeskatningen lægger beslag på ens personfradrag. Er der tale om en mindreårig har denne samme personfradrag, idet beløbet varigt blev sat op i forbindelse med indgåelse af aftale om finansloven for 2023. Hvis den mindreårige ikke har anden skattepligtig indkomst, skal en mindreårig ikke betale skat af eventuelt afkast, som beskattes som kapitalindkomst, op til denne grænse. Investerer den mindreårige (eller den ugifte voksne uden anden indkomst) i stedet i afkast som beskattes som aktieindkomst, vil der skulle betales 27% i skat op til progressionsgrænsen for aktieindkomst på 61.000 kr. af den skattepligtige aktieindkomst. I visse tilfælde vil forældrene til en mindreårig dog selv blive beskattet af det løbende afkast af investeringer i form af udbytter, men ikke af kursgevinster. Det er f.eks. tilfældet, hvis forældrene har ydet en gave til den mindreårige, som så investeres. Læs evt. mere om børns muligheder for skattefrit afkast her. En lille kuriositet i de komplicerede skatteregler er i øvrigt, at hvis man har skattepligtig aktieindkomst over progressionsgrænsen og ikke har brugt sit personfradrag i anden sammenhæng, så kan man godt anvende dette, men kun for del der er over grænsen.

Sammenlignet med investeringer, der beskattes som aktieindkomst, er det afgjort en ulempe, at man lagerbeskattes i relation til investeringsafkast, der beskattes som kapitalindkomst. Ved investeringer i aktieindkomst kan man i princippet udskyde den endelige slutskat i årevis og eventuelt skatteoptimere ved at sælge løbende. Ved at man lagerbeskattes årligt forfalder skatten løbende, og det kan i sidste ende gå ud over det endelige afkast efter skat. Likviditetsmæssigt er det ligeledes en ulempe ligesom den asymmetriske forskel mellem beskatning af gevinster og den mindre skattemæssige værdi af tabsfradrag, er uhensigtsmæssig (fra 42% ned til ca. 25%). Samtidig er det svært at styre størrelsen på den kapitalindkomst man ender med i slutningen af året, da man ikke har mulighed for selv at regulere resultatet på samme måde, som man kan gøre ved aktieindkomst. Endelig skal man være opmærksom på de tabsbegrænsninger, der eksisterer for produkter som beskattes som finansielle kontrakter fx CFD´er eller certifikater. Læs mere om reglerne for finansielle kontrakter her.

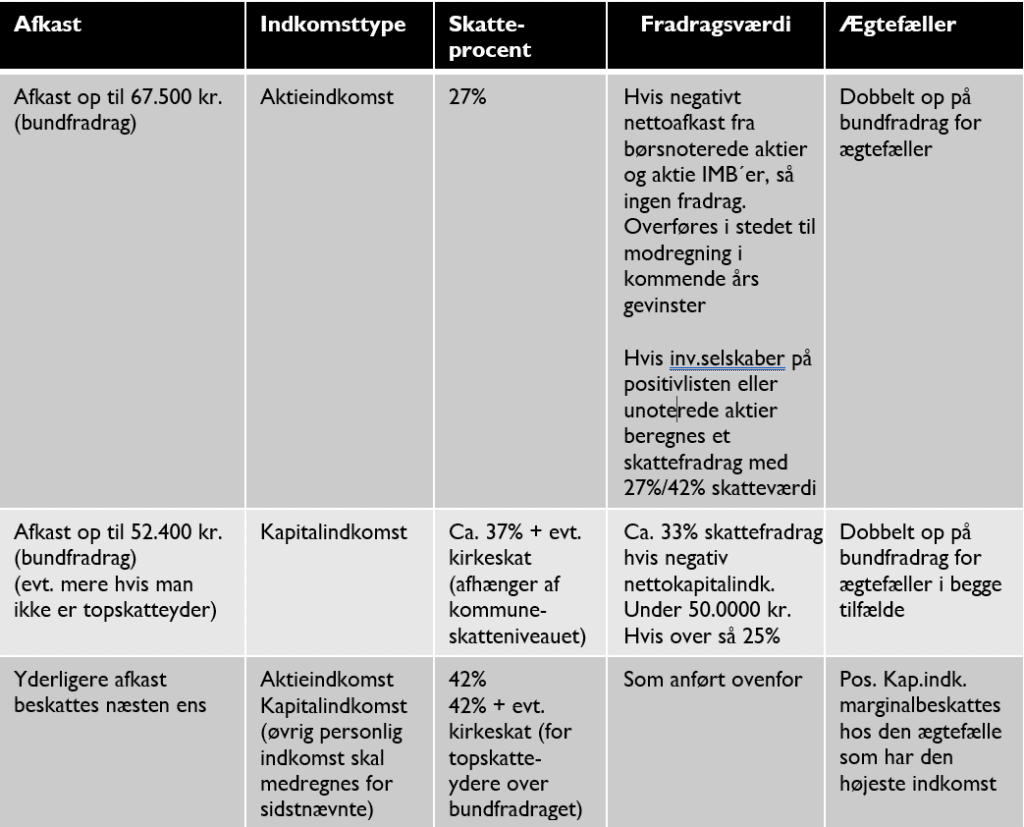

Nedenstående tabel viser i oversigtsform størrelsen på ens afkast, beskatningsform og skatteprocent gældende i 2025:

Udover kapitalindkomstbeskattede ETF´er det også muligt at investere i certifikater og CFD´er og andre finansielle kontrakter, som ligeledes lagerbeskattes som kapitalindkomst. Disse produkter indeholder dog i modsætning til investering direkte i de enkelte aktier eller fonde også en modpartsrisiko, som man skal tage højde for og ofte, men ikke altid, også et gearingselement. Er der tale om gearing skal der endvidere betales renteudgifter, som ved investering over længere perioder løber op. Er der tale om et certifikat, vil det desuden være forbundet med administrationsomkostninger til udbyderen af certifikatet, som man kan finde i det tilhørende prospekt. Desuden indbefatter finansielle kontrakter som nævnt en vis tabsbegrænsning, som kan betyde, at man ikke i samme år som tabet opstår, kan modregne dette i anden kapitalindkomst.

Har man øvrige renteudgifter (negativ nettokapitalindkomst) på over 50.000 kr. (dobbelt op for samlevende ægtefæller), har man også mulighed for at optimere rentefradragsværdien, som jo netop nedtrappes ved dette niveau, ved at modregne et positivt investeringsafkast, der beskattes som kapitalindkomst. Hvis man som følge af den positive kapitalindkomst fra investeringsafkastet kan nedbringe den samlede negative nettokapitalindkomst til de 50.000 kr. (100.000 kr. for ægtefæller), kan man opnå en effektiv marginal beskatning af investeringsafkastet på ca. 25%. Kan man nedbringe den negative nettokapitalindkomst til niveauet fra 0 og op til 50.000 kr. (100.000 kr. for ægtefæller), er den effektive skattesats ca. 33%. Opnår man en positiv nettokapitalindkomst er de effektive skattesatser hhv. ca. 37% og 42% jf. ovenfor.

Den nævnte asymmetri i beskatning af hhv. gevinster i forhold til tab, hvor skattesatsen for gevinster kan være op til 42% mens fradragsværdien kan være helt ned til ca. 25% er uhensigtsmæssig set over en årrække, hvor man for den samme investering kan risikere både gevinst og tab.

Hvis man eksempelvis som ugift har investeret 1 mio. kr. i globale aktiebaserede ETF´er, som ikke er optaget på Skats positivliste, og man opnår et afkast på fx 25%, vil man skulle beskattes af 250.000 kr. som kapitalindkomst (ingen anden kapitalindkomst). Er man topskatteyder i fx 2023 (skal evt. korrigeres for med nye bundgrænser) vil man skulle betale 42% af en stor del af dette beløb ca. 202.000 kr. (250.000-48.000) og 37% af de 48.000. Hvis de samme ETF´er i stedet falder med det samme (og man ikke har anden kapitalindkomst), vil årets tab på en investering på 1 mio. kr. udgøre -250.000 kr., hvor de 200.000 kr. alene giver 25% i tabsfradrag og de 50.000 kr. ca. 33%. Man mister således ca. 24.000 kr. (102.000 kr. hvis positivt afkast og ca. 78.000 kr. i skatteværdi for negativt afkast) som følge af den asymmetriske forskel i skatten. Hvis man ikke har anden skat fx fra lønindkomst man kan modregne tabet i, så overføres tabet til brug i kommende år.

Oversigt over samtlige artikler i "Skatteregler for investorer": >>> Overordnet om skat af afkast fra investering >>> Årsopgørelse for investorer 2025 >>> Skatteregler for aktier >>> Skatteregler for investeringsforeninger >>> Skatteregler for investeringsselskaber, herunder udenlandske fonde såsom ETF´er >>> Skatteregler for obligationer >>> Skatteregler for finansielle kontrakter, herunder fx certifikater >>> Optimering af skat af investeringsafkast >>> FAQ om skat for investorer >>> Aktiesparekonto >>> Fordele og ulemper ved at investere igennem et selskab >>> Skattegrænser 2025-2026 Har du svært ved at forstå de mange begreber og ord, så tag et kig i vores Ordforklaring vedrørende skatteregler. Artiklerne er skrevet af cand.merc.jur. Andreas Damgaard og senest ajourført ultimo 2025. Ansvarsfraskrivelse: Oplysningerne i ovenstående artikler er ikke en udtømmende beskrivelse af skattereglerne på området, og skal ikke betragtes som individuel skatterådgivning. Der tages forbehold for eventuelle fejl og mangler ligesom skattereglerne kan ændre sig fremover. Individuelle forhold hos den enkelte investor kan desuden være afgørende, hvorfor der opfordres til at søge individuel rådgivning hos en skatterådgiver eller direkte hos Skattestyrelsen (SKAT). Brug af oplysningerne sker på eget ansvar og tager udgangspunkt i, at man har fuld skattepligt i Danmark. |