Guides

Årsopgørelse for investorer 2025

Det er først muligt at indberette og godkende sine skatteoplysninger for skatteåret 2025, når Skat officielt 23. marts 2026 åbner op for adgangen i TastSelv (Under ”Log på” på www.skat.dk). En del af de indberettede oplysninger vil man dog allerede forinden kunne finde under menupunktet ”Skatteoplysninger” i TastSelv systemet, idet disse typisk kan ses i løbet af vintermånederne efter skatteårets udløb.

Fristen for privatpersoners indberetning og godkendelse af skatteoplysninger for 2025 er som udgangspunkt 1. maj 2026. For 2026 er fristen dog rykket til 20. maj. Skal man udfylde oplysningsskema (tidligere benævnt udvidet selvangivelse), er fristen 1. juli 2026.

Bemærk, at denne artikel vil blive ajourført i løbet af foråret 2026, hvis der sker ændringer i hvordan der skal indberettes i forhold til årsopgørelsen. Beskrivelsen nedenfor tager udgangspunkt i forrige års regler for den tekniske indberetning. Eftersom den tekniske indberetning i visse tilfælde justeres op til åbning for adgangen til årsopgørelsen, tages forbehold for dette, jf. datoen for ajourføring af denne artikel. Eventuelle ændringer vil senest blive indarbejdet i løbet af marts 2026.

Har man haft gode investeringsafkast i 2025 fra ens frie midler, vil det højst sandsynlig medføre en vis restskat medmindre man i ens forskudsopgørelse allerede har taget højde for dette. Skat opkræver allerede renter fra 1. januar året efter, så hvis man gerne vil undgå disse ekstra renteomkostninger (som i 2026 udgør 3,7% i årlig ikke fradragsberettiget rente, hvilket reelt svarer til en rente på ca. 5,9% før skat), så bør man allerede omkring årsskiftet overveje at få beregnet og indbetalt en eventuel restskat. Hvis man i slutningen af investeringsåret, eller eventuelt i starten af det følgende år, har nogenlunde styr på sit årlige afkast, og ved hvordan man bliver beskattet, kan man bruge Skats beregner til at få et overblik over den eventuelle restskats størrelse. For 2026 klik her.

I den forbindelse skal man huske, at det i visse tilfælde er nødvendigt også at tage højde for anden indkomst, herunder også ens eventuelle ægtefælles indkomst. Endvidere kan ens forskudsopgørelse for investeringsåret have en betydning for den foreløbige skat, der allerede er medregnet i den opkrævede skat. I forhold til investering, vil Skat automatisk medregne udbytte og visse former for kapitalindkomst, som fremgår af årsopgørelsen to år før medmindre man selv har ændret på dette.

Har man i stedet haft dårlige investeringsafkast, vil man typisk kunne fratrække en del af dette i sin slutskat. I visse tilfælde er det dog en betingelse for at få fradrag, at man har solgt positioner med urealiseret tab, hvilket skal gøres inden det pågældende skatteårs udløb. Læs mere om dette her.

Er man i tvivl om hvordan man bliver beskattet af de forskellige former for afkast, kan man læse denne artikel grundigt igennem (og evt. de øvrige skatteartikler, jf. nederst i artiklen). Det er alene afkast fra frie midler man skal sikre sig er korrekt og evt. indberette til Skat medmindre ens bank har gjort det for en. Afkast fra pensionsordninger og aktiesparekontoen beregnes helt automatisk af ens udbyder og opkræves særskilt via de enkelte ordninger. I den henseende skal man alene sørge for at der er dækning for betaling af skatten på de respektive ordninger i løbet af januar/februar efter skatteårets udløb. Fsva. aktiesparekontoen har man mulighed for at indbetale skattebeløbet særskilt selvom man er over maksimumsgrænsen for indeståendet på ordningen.

Læs mere her hos Skat om hvordan processen med årsopgørelsen finder sted, herunder det tidsmæssige perspektiv for dataindsendelse, tidsfrister mv.

Indeværende artikel omhandler alene de skattemæssige forhold man skal være opmærksom på, hvis man handler med forskellige former for værdipapirer for frie midler. Anden indkomst f.eks. lønindkomst, renteudgifter og eventuel ægtefælles indkomst kan også have indflydelse på den endelige skatteberegning.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Handel via dansk finansiel institution

Handler man sine værdipapirer og finansielle kontrakter via en dansk finansiel institution f.eks. en bank eller en værdipapirhandler såsom Saxo Bank eller en tilsvarende udenlandsk finansiel institution, som har indgået indberetningsaftale med Skattestyrelsen såsom Nordnet (er hjemmehørende i Sverige), vil der ske automatisk indberetning af foretagne handler til Skat. Alt efter hvilken type af værdipapirer man har foretaget handler i, sker der enten indberetning af de enkelte handler fx handler med aktier, ETF´er mv. eller disse summeres fx visse finansielle kontrakter. Man vil typisk skulle godkende sine skatteoplysninger senest 1. maj året efter det enkelte skatteår medmindre man f.eks. er selvstændig erhvervsdrivende eller andet.

Handel med aktier og investeringsbeviser

Skat har som en del af TastSelv udviklet et beregningsmodul til privatpersoner kaldet Værdipapirsystemet (”Aktier og Investeringsbeviser”), der i de fleste tilfælde automatisk kan opgøre ens nettoresultat for investering i børsnoterede aktier, investeringsforeninger og investeringsselskaber såsom udenlandske fonde eksempelvis ETF´er.

Udbytter behandles særskilt. I systemet findes de handler som ens værdipapirhandler har indberettet på ens vegne. Man kan både finde oversigter over de investeringer, som skal beskattes og de investeringer, som man besidder ved udgangen af året. Man kan selv tilføje handler, som eventuelt ikke er blevet indberettet eller korrigere for eventuelle fejl. På baggrund af de indberettede handler og manuelle ændringer kan systemet således både beregne samlede nettoresultater for værdipapirer, der skal beskattes som hhv. aktieindkomst (rubrik 66 og 345) og kapitalindkomst (rubrik 38 og 30). Nettoresultatet for de enkelte rubrikker bliver – efter man har godkendt oplysningerne og resultatet – overført til årsopgørelsen. Ofte vil resultatet automatisk blive overført til årsopgørelsen, hvis man forholder sig passivt, men man er fortsat selv ansvarlig for at oplysningerne er korrekte.

Rubrik 66 indeholder realiseret afkast som beskattes som aktieindkomst fra børsnoterede aktier og aktiebaserede, udbyttebetalende investeringsforeninger (de såkaldte IMB´er dvs. investeringsinstitutter med minimumsbeskatning). Der beregnes et samlet nettoresultat for alle realiserede handler. Urealiseret afkast beskattes derimod ikke løbende.

Rubrik 345 omfatter årets nettoresultat opgjort efter lagerprincippet fra aktiebaserede investeringsselskaber, som er opført på Skat positivliste for året, herunder f.eks. ETF´er. Denne type investeringsselskaber beskattes som aktieindkomst efter lagerprincippet, hvilket betyder, at man beskattes af årets værditilvækst, dvs. periodens realiserede og urealiserede nettoresultat.

Rubrik 38 indeholder årets nettoresultat fra investeringsselskaber, herunder en del akkumulerende investeringsforeninger og ETF´er, som IKKE er opført på Skats positivliste. Dette gælder for blandede og obligationsbaserede fonde, men også for en del aktiebaserede investeringsselskaber. Denne type investeringsselskaber beskattes som kapitalindkomst efter lagerprincippet, hvilket betyder, at man beskattes af årets værditilvækst, dvs. periodens realiserede og urealiserede nettoresultat.

Hvis beskatningsformen er afgørende for de investeringsselskaber fx ETF´er man ønsker at investere i, skal man være opmærksom på, at positivlisten i enkelte tilfælde kan ændre sig fra år til år.

Rubrik 30 indeholder realiseret kapitalindkomst fra f.eks. udbyttebetalende, obligationsbaserede investeringsforeninger (IMB´er dvs. investeringsinstitutter med minimumsbeskatning).

Det er frivilligt, om man vil benytte Skats Værdipapirsystem. Adgang til systemet foregår via ens digitale skattemappe hos Skat (TastSelv). Læs om hvordan man får adgang til systemet her. Hvis man vælger ikke at benytte systemet, skal man selv beregne nettoresultater for de respektive rubrikker og man bør sikre sig at man også kan forklare og dokumentere sine beregninger efterfølgende.

Man skal være opmærksom på, at man selv er ansvarlig for at alt er korrekt i sidste ende, hvorfor man selv bør kontrollere, om bankernes indberetninger er korrekte. Skat har desuden konstateret visse fejl i systemet (bl.a. ved aktiesplits), og er heller ikke altid i besiddelse af alle nødvendige oplysninger til at kunne beregne ens nettoresultat korrekt.

Såfremt Skat mangler oplysninger, vil de pågældende investeringer være påført en rød cirkel med et udråbstegn. Disse investeringer bør man kigge nærmere på og udfylde med de manglende oplysninger. Forholder man sig passivt kan man risikere, at der ikke bliver beregnet korrekt skat af de pågældende investeringer. Skat har udarbejdet en vejledning til, hvordan man anvender Værdipapirsystemet, som kan tilgås her.

Har man aktier, som er købt før 2010, vil købsoplysningerne fx kurs og dato ikke være registreret i systemet. Disse må man i stedet manuelt finde frem og indtaste. Eventuelt kan man få hjælp af sin bank med at finde de gamle handelsnotaer frem. Alternativt skal man kontakte Skat og forelægge dem situationen, så man kan finde en løsning.

Modtager man aktier igennem et dødsbo eller via gave, skal man ligeledes selv indberette oplysninger om disse enten i Værdipapirsystemet eller ved i TastSelv at skrive direkte til Skat via kontaktformularen. Aktier, som man har overtaget igennem et dødsbo eller via gave, skal registreres senest 1. juli året efter skatteåret, hvis man gerne vil bibeholde muligheden for at kunne fratrække et eventuelt senere opstået tab.

Læs mere hos Skat om reglerne fo registrering mv. her.

Handel med “unoterede” aktier som handles på en multilateral handelsplads (tidl. ureguleret markedsplads)

Skattereglerne for “unoterede” aktier som handles på en ureguleret markedsplads, herunder eksempelvis aktier handlet på First North, Spotlight eller lignende, er siden 2024 blevet sidestillet med børsnoterede aktier, og indberetningen af disse skal derfor ikke længere indtastes i rubrik 67, men derimod indeholdes i rubrik 66 sammen med børsnoterede aktier.

Selvom danske banker mv. indberetter oplysninger om køb og salg af aktier, som fx handles på First North eller Spotlight og oplysningerne fremgår af modulet Aktier og investeringsforeninger, kan systemet ikke automatisk beregne et nettoafkast af de enkelte handler, hvis disse er købt før 2024, hvorfor man selv er nødt til at opgøre et afkast fra disse efter realisationsprincippet. Nettoafkastet skal herefter lægges til/fratrækkes nettoresultatet fra øvrige aktier under rubrik 66. Systemet markerer de pågældende aktier med rødt, så det er forholdsvist let at finde dem. Man kan tilgå oplysningerne når man er logget på TastSelv systemet hos Skat, under fanen Skatteoplysninger. Læs mere hos Skat om indberetningen her.

Handel med finansielle kontrakter

Handel med f.eks. certifikater og CFD´er bliver ligeledes indberettet til Skat, men er ikke en del af ovennævnte beregningssystem. Indberetningerne kan i stedet findes under ens samlede skatteoplysninger under menupunktet Finansielle kontrakter i den elektroniske skattemappe. Typisk fremstår disse lidt hulter til bulter, hvorfor man ofte er nødt til også at bruge rapporter fra sin bank for at sikre korrekt beregning.

Finansielle kontrakter beskattes særskilt som kapitalindkomst efter lagerprincippet og man er selv ansvarlig for at beregne et korrekt samlet nettoresultat af årets værditilvækst, og sikre at det påføres de korrekte steder på årsopgørelsen. Har man ved udgangen af året urealiserede positioner, vil man ikke altid ikke kunne se årets resultat af disse positioner direkte i systemet.

Et positivt nettoresultat fra finansielle kontrakter skal påføres på årsopgørelsen rubrik 346. Har man i tidligere år haft gevinster fra finansielle kontrakter, som man er blevet beskattet af, kan man kan fratrække årets nettotab direkte i rubrik 346 med minus foran. Det kræver dog, at nettotabet kan indeholdes i den nettogevinst man tidligere er blevet beskattet af.

Kan man ikke fratrække årets nettotab i tidligere års gevinster, skal man opdele nettotabet i hhv. aktiebaserede kontrakter og øvrige kontrakter. Nettotab fra aktiebaserede kontrakter skal som udgangspunkt påføres i rubrik 86 mens øvrige kontrakter skal påføres i rubrik 85.

Har man i løbet af året realiseret en nettogevinst på børsnoterede aktier eller aktiebaserede IMB´er eller samlet set haft en gevinst på aktiebaserede investeringsselskaber (fx ETF´er), som er optaget på Skats positivliste, vil man eventuelt kunne fratrække nettogevinst fra disse i et eventuelt tab på finansielle kontrakter, hvor de underliggende aktiver er aktiebaserede kontrakter i form af børsnoterede aktier eller aktieindeks og påført i rubrik 86. Ønsker man at gøre brug af denne mulighed skal man positivt angive det i rubrik 87. Ens ægtefælle kan i visse tilfælde også modregne uudnyttet tab.

Læs mere detaljeret om reglerne i vores artikel om finansielle kontrakter.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Handel via udenlandsk finansiel institution

Ved handel igennem udenlandske finansielle institutioner, som ikke har indgået aftale med Skattestyrelsen om indberetning, har man pligt til selv at indberette sin handel samt formueoplysninger til Skat. Man kan ofte nøjes med at indberette samlede nettoresultater for de respektive typer af værdipapirer, man har handlet med og man behøver derfor ikke indberette disse enkeltvis. Det foregår ved at man i tilknytning til årsopgørelsen skal udfylde et oplysningsskema for udenlandsk indkomst, hvilket ligeledes medfører, at ens frist for udfyldelse og godkendelse af årsopgørelsen bliver 1. juli i stedet for 1. maj.

Siden 2018 har man ikke længere skullet indsende erklæringer om udenlandske konti og depoter, idet Skat helt automatisk får besked om eksistensen af disse fra de udenlandske skattemyndigheder. Man er dog selv ansvarlig for at sørge for at oplysningerne registreres på årsopgørelsen, hvilket typisk ikke sker automatisk. Ændringen er en følge af gennemførelsen af OECDs globale standard for indberetning og udveksling af konto- og depotoplysninger, som har virkning tilbage til 2016. Typisk vil Skat modtage oplysninger om kontoindestående, renter, modtagne udbytter mv. Ofte modtages disse senere end fristen for udfyldelse af oplysningsskemaet, men det varierer. De modtagne oplysninger vil fremgå af punktet “Udenlandsk indkomst, oplysninger modtaget fra udlandet” under ens personlige skatteoplysninger i TastSelv.

Er det første gang man skal indberette udenlandsk indkomst og formue skal man, når man er logget på TastSelv systemet, vælge” Ret årsopgørelsen/oplysningsskemaet”. I bunden af årsopgørelsen under “Udenlandsk indkomst” skal man svare ”Ja” til, at man har udenlandsk indkomst, og trykke ”Fortsæt”, hvorefter man får adgang til oplyse om sin udenlandske indkomst i det Skat kalder oplysningsskemaet. Kan man ikke få direkte adgang, skal man kontakte Skat og bede dem åbne op for adgangen, jf. nedenstående link.

Man kan læse mere om oplysning af udlandsforhold hos Skattestyrelsen her. Desuden kan man i selve oplysningsskemaet, hvor eksempler er indsat nedenfor, klikke på spørgsmålstegnet foran de enkelte rubrikker for at få yderligere information.

I forbindelse med indberetning af udenlandsk indkomst skal man vælge fra hvilket land indkomsten og formuen vedrører.

Man skal som udgangspunkt indberette for det land, hvor ens værdipapirer er hjemmehørende, hvis der for eksempel er tale om aktier eller investeringsbeviser. Det skyldes bl.a., at de enkelte lande har forskellige regler for tilbageholdelse af skat af udbetalte udbytter og forskellige aftaler med Danmark i forhold til at forhindre dobbeltbeskatning af udbytter. Der er således forskel på hvor meget de enkelte lande tilbageholder i udbytteskat. En lang række lande har indgået dobbeltbeskatningsoverenskomst (DBO) med Danmark, hvorved man kan få godskrevet en vis andel af det tilbageholdte udbytte typisk 15%. Man kan maksimalt få godskrevet, hvad der fremgår af det enkelte lands DBO.

Handler man med finansielle kontrakter såsom CFD´er er det i stedet brokerens hjemland, man skal indberette for. Det samme er tilfældet for ens kontoindestående hos brokeren.

Har man flere konti hos brokere i samme land, skal disse indberettes samlet for det pågældende land, og hvis man har konti hos brokere i forskellige lande, skal disse indberettes for hvert enkelt land.

Man skal til indberetningen med enkelte undtagelser anvende de rubrikker, som fremgår af de enkelte moduler i oplysningsskemaet i stedet for de sædvanlige rubrikker, som bruges til indberetning foretaget igennem danskbaserede værdipapirhandlere, se mere nedenfor.

Man skal endvidere endelig huske at gemme dokumentation for al sin handel samt sit beregningsgrundlag. De fleste handelsplatforme er i stand til at levere rapporter, der viser samlede nettoresultater for de forskellige investeringskategorier, som man kan tage udgangspunkt i både i forhold til beregninger og i forhold til dokumentationen. Særligt hvis man lukker en konto hos en broker, bør man sikre sig dokumentation forinden.

Nedenfor gennemgås nærmere, hvad der præcist skal indberettes og hvor.

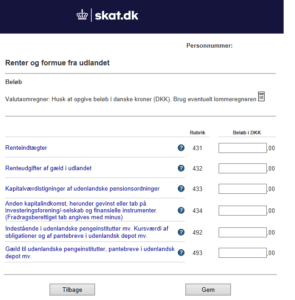

Indberetning af kontoindestående i modulet “Renter og formue fra udlandet”

Har man et kontoindestående ultimo året hos en udenlandsk broker skal man indberette dette til Skat i udlandsmodulet Renter og formue fra udlandet”. Man skal vælge den pågældende brokers hjemland og indberette ens kontoindestående i rubrik 492. Anvender man flere udenlandske brokere med samme hjemland, skal man indberette et samlet kontoindestående.

Konti i udenlandsk valuta skal først omregnes til DKK. Man kan evt. anvende Skats valutaomregner, som fremgår af billedet til højre, og fremkommer i forbindelse med at man indtaster sine oplysninger i de enkelte udenlandsmoduler. Ved at trykke på den lille lommeregner kan man for de enkelte valutaer få omregnet sit udenlandske kontoindestående til DKK baseret på en årlig gennemsnitlig valutakurs. Herefter kan man i rubrikken angive den samlede sum i DKK.

Man kan, når man er logget på TastSelv hos Skat, klikke på de enkelte spørgsmålstegn ud for de enkelte rubrikker for at få mere information.

Indberetning af handel med finansielle kontrakter fx CFD´er skal som udgangspunkt i modulet “Renter og formue fra udlandet” (nettotab skal i visse tilfælde på den almindelige årsopgørelse)

Anden kapitalindkomst, herunder nettoresultatet af handel med finansielle kontrakter fx CFD´er, skal som udgangspunkt indberettes i rubrik 434 i modulet ”Renter og formue fra udlandet”. I visse tilfælde skal nettotab, som skal overføres til kommende år, dog i stedet på den almindelige årsopgørelse i rubrik 85 eller 86, jf. nærmere nedenfor.

Man skal selv sørge for at beregne et samlet nettoresultat af sin handel med finansielle kontrakter i DKK. Man kan evt. anvende Skats valutaomregner, som omtalt ovenfor, hvis man har handlet i udenlandsk valuta. Skat anfører, at man ved omregningen fra udenlandsk valuta til danske kroner kan omregne efter afregningskursen på henholdsvis udbetalings-/betalingstidspunkt for de enkelte kontrakter. Anvender man Skats valutaomregner skal man være opmærksom på, at det er Nationalbankens gennemsnitskurs for den pågældende valuta i indkomståret, der bruges til omregning.

Nettoresultatet skal opgøres inkl. evt. direkte henførbare omkostninger fx overnight renter, dividender og kurtage. Resultatet skal opgøres efter lagerprincippet, hvilket vil sige, at man tager højde for både realiserede og urealiserede gevinster og tab. Det er således årets værditilvækst man skal opgøre og indberette.

Anvender man flere brokere fra samme land, skal man lægge de enkelte nettoresultater fra disse sammen og indberette under et.

Har man samlet set et positivt nettoresultat indberettes dette i rubrik 434. Har man samlet set et negativt nettoresultat kan man alene påføre dette i rubrik 434 med minus foran, hvis man i tidligere år har haft et positivt nettoresultat fra finansielle kontrakter, som man er blevet beskattet af. Årets eventuelle negative nettoresultat skal således kunne rummes i tidligere års gevinster for at man kan få fradrag for tabet i samme indkomstår.

Er man eksempelvis i 2022 blevet beskattet af 20.000 kr. fra et positivt nettoresultat fra finansielle kontrakter, og man i 2024 har haft et samlet positivt nettoresultat på fx 30.000 kr. fra finansielle kontrakter, kan man i rubrik 434 alene skrive -20.000 kr. De resterende 10.000 kr. skal i dette eksempel behandles som anført nedenfor.

Tab herudover, som ikke kan modregnes i tidligere års gevinster, skal man opdele i hhv. tab hidrørende fra aktiebaserede finansielle kontrakter (dvs. børsnoterede enkeltaktier og aktieindeks), som skal anføres i rubrik 86 og alle andre finansielle kontrakter (baseret på fx råvarer, valutakryds, kryptoaktiver mv.), som skal anføres i rubrik 85. Begge rubrikker findes kun på den danske del af årsopgørelsen, hvorfor man skal anvende disse.

Har man i løbet af skatteåret realiseret aktieindkomst i form af netto aktiekursgevinster eller haft netto kursgevinster fra aktiebaserede investeringsselskaber fx ETF´er, som er opført på Skats positivliste, kan man vælge at bruge et eventuelt tab anført i rubrik 86 til at modregne i disse gevinster. Hvis man ønsker dette, skal det ske via angivelse i rubrik 87 ligeledes på den danske del af årsopgørelsen. Ens ægtefælle kan i visse tilfælde også modregne uudnyttet tab. Læs mere om hvordan tab på finansielle kontrakter behandles her.

| Få fart på dine investeringer med certifikater fra Vontobel Klik her |

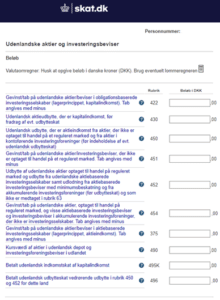

Aktier og investeringsbeviser i udlandet (skal som udgangspunkt opgøres for det land, hvor indkomsten kommer fra, dvs. værdipapirudstederens hjemland):

Som udgangspunkt skal man indberette oplysninger om handel med udenlandske aktier, som er i udenlandsk depot, under det land, hvor aktierne /dvs. udstederen – selskabet) er hjemmehørende. Det skyldes formentlig, at det er forhold i de enkelte lande, som afgør størrelsen af udbytteskatten.

Har man udbytte fra børsnoterede danske aktier eller investeringsbeviser i udenlandsk depot, skal det oplyses under Aktier eller Kapitalindkomst på den danske del af oplysningsskemaet (årsopgørelsen). Eksempelvis skal udbytte fra børsnoterede danske aktier, hvor der er tilbageholdt udbytteskat, anføres i rubrik 62.

Kommer udbyttet fra udenlandske aktier eller investeringsbeviser i udenlandsk depot, skal man oplyse dette i de relevante rubrikker i modulet “Udenlandske aktier og investeringsbeviser”, jf. de forskellige rubrikker ovenfor for det land, hvor udstederen er hjemmehørende.

Gevinst og tab på børsnoterede udenlandske aktier mv., skal oplyses i rubrik 454, for det land, hvor udstederen er hjemmehørende, jf. ovenfor. Tilsvarende gevinster og tab fra danske børsnoterede aktier vil skulle oplyses på den danske del af årsopgørelsen i rubrik 66.

Har man gevinst eller tab på investeringsselskaber fx visse aktiebaserede ETF´er, der beskattes som aktieindkomst (dvs. er optaget på Skats positivliste), skal dette anføres i rubrik 375. Er investeringsselskabet i stedet obligationsbaseret i skattemæssig henseende fx ETF´er, som ikke er på optaget på Skats positiv liste (som vel og mærke også godt kan være aktiebaserede, jf. nærmere i vores artikel om investeringsselskaber), skal dette anføres i rubrik 422. Læs eventuelt mere om beskatning af de forskellige typer investeringsselskaber i afsnittet om disse.

Den samlede kursværdi for aktier mv. ultimo året for det land, hvor værdipapirerne er udstedt, skal oplyses i rubrik 490 (Kursværdi af aktier i udenlandsk depot og visse investeringsforeningsbeviser i udlandet).

Handel i udenlandsk valuta

Man har på årsopgørelsen pligt til at angive sit nettoresultat i danske kroner. Det betyder, at man selv skal sørge for at handel i udenlandsk valuta omregnes til et resultat i danske kroner. Når man er logget på TastSelv for at udfylde opfyldningsskemaet, kan man klikke på lommeregneren (se øverst på de to ovenstående billeder), hvorved man ved hjælp af Skats valutaomregner kan omregne et resultat i udenlandsk valuta til danske kroner. Skat anvender i dette tilfælde en af Nationalbanken gennemsnitlig fastsat kurs for skatteåret. Disse historiske, gennemsnitlige valutakurser beregnet på årsbasis kan ses direkte på dette link.

Skats anfører også, at man kan omregne de enkelte transaktioner til danske kroner, men har man gennemført mange handler, vil det klart være lettere at anvende en gennemsnitlig valutakurs, hvis man har mulighed for dette. Man kan også via Skats hjemmeside finde omregneren, som tager udgangspunkt i de gennemsnitlige årlige valutakurser for 2024 her (Udskift eventuelt årstal i linket i browseren for andre år). Omregneren fremkommer som nævnt også når man er logget på sin årsopgørelse og skal oplyse om udenlandsk valuta.

Pas på tidsfristerne i forhold til tab og oplysning om alle køb af værdipapirer hos udenlandske brokere

Såfremt man anvender en udenlandsk baseret broker, som ikke indberetter på ens vegne, skal man passe på tidsfristerne i forhold til at få sin værdipapirhandel indberettet til Skat i tide, ikke mindst hvis man gerne vil kunne udnytte eventuelle tab til modregning i gevinster både i indeværende skatteår og i fremtidige.

For at få ret til fradrag for evt. tab på aktier, investeringsforeninger og investeringsselskaber, som er handlet på et reguleret marked og købt via et depot i udlandet, er det en betingelse, at Skat har modtaget information om de enkelte køb. Skat skal have oplysningerne senest 1. juli i året efter, at man har købt aktierne/beviserne.

De oplysninger man skal afgive om de enkelte køb til Skat er:

- identiteten af aktien/fonden fx navn og fondskode,

- antal aktier/beviser,

- købstidspunkt,

- samlet købesum inkl. handelsomkostninger samt

- kurs

Det er således ikke tilstrækkeligt blot at oplyse det faktiske tab på aktierne i årsopgørelsen. Såfremt de enkelte køb af aktier/beviser i investeringsselskaber ikke oplyses til Skat inden den 1. juli året efter købet, kan tab ikke fradrages, jf. aktieavancebeskatningslovens § 14 stk. 1. Skat giver ingen mulighed for dispensation, hvis man ikke når at gøre dette inden for den angivne tidsfrist.

Man kan i visse tilfælde eventuelt anvende Skats eget indberetningssystem, som omtalt ovenfor, men lettere og mere korrekt vil det være at uploade en samlet dokumentation fx via et udtræk fra ens broker for købene inkl. de påkrævede oplysninger.

Oplysningerne kan sendes til Skat via kontaktformularen i TastSelv systemet hos skat.dk:

- Vælg kontakt => Skriv til os => Indkomst og fradrag => Årsopgørelse 20xx => Spørgsmål og ændringer til årsopgørelse 20xx => Aktier og værdipapirer

- Herefter kan man skrive en besked til Skat i boksen, hvor man også kan vedhæfte en transaktionsliste fx fra sin broker indeholdende de nødvendige oplysninger.

- Afslut herefter ved at trykke på ”send”.

I forhold til indberetning af handel med finansielle kontrakter fx CFD-handel er fristen ligeledes den 1. juli i det følgende kalenderår. Man skal ikke indberette de enkelte køb, men derimod et samlet nettoresultat i de relevante rubrikker, som beskrevet ovenfor.

For at tab ikke skal gå tabt, er man nødt til at overholde den nævnte tidsfrist, men man har dog ofte mulighed for at ændre i tidligere årsopgørelser op til tre år tilbage i tiden. I forhold til tab er man endvidere nødt til at sondre mellem finansielle kontrakter baseret på aktier eller aktieindeks samt øvrige produkter, idet man har større tabsfradragsmuligheder for kontrakter baseret på aktier eller aktieindeks. Læs mere om hvordan i vores artikel om finansielle kontrakter.

Husk at indberette gevinster fra udenlandske brokere

Har man haft en samlet gevinst fra værdipapirhandel, som man ikke oplyser til Skat, risikerer man at ifalde strafansvar typisk i form af idømmelse af bøde og i grovere tilfælde endvidere fængsel. Skat har som nævnt ovenfor indgået samarbejde med mange udenlandske skattemyndigheder, hvorved Skat automatisk får oplysninger fra bl.a. udenlandske brokere fx om kontoindestående og andre oplysninger om værdipapirhandel. Oplysningerne vil typisk fremgå under menupunktet Skatteoplysninger i Tast Selv vedr. udenlandske forhold og man vil modtage særskilt besked fra Skat, når disse er registreret. Ofte bliver oplysningerne indberettet noget senere end ved udløbet af fristen for at indberette ens skatteoplysninger. Skat har i den forbindelse mulighed for at gå flere år tilbage i tiden og kræve årsopgørelser genåbnet.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Oversigt over samtlige artikler i “Skatteregler for investorer”: >>> Overordnet om skat af afkast fra investering >>> Årsopgørelse for investorer 2025 >>> Skatteregler for aktier >>> Skatteregler for investeringsforeninger >>> Skatteregler for investeringsselskaber, herunder udenlandske fonde såsom ETF´er >>> Skatteregler for obligationer >>> Skatteregler for finansielle kontrakter, herunder fx certifikater >>> Optimering af skat af investeringsafkast >>> FAQ om skat for investorer >>> Aktiesparekonto >>> Fordele og ulemper ved at investere igennem et selskab >>> Skattegrænser 2025-2026 Har du svært ved at forstå de mange begreber og ord, så tag et kig i vores Ordforklaring vedrørende skatteregler. Artiklerne er skrevet af cand.merc.jur. Andreas Damgaard og senest ajourført ultimo 2025. Ansvarsfraskrivelse: Oplysningerne i ovenstående artikler er ikke en udtømmende beskrivelse af skattereglerne på området, og skal ikke betragtes som individuel skatterådgivning. Der tages forbehold for eventuelle fejl og mangler ligesom skattereglerne kan ændre sig fremover. Individuelle forhold hos den enkelte investor kan desuden være afgørende, hvorfor der opfordres til at søge individuel rådgivning hos en skatterådgiver eller direkte hos Skattestyrelsen (SKAT). Brug af oplysningerne sker på eget ansvar og tager udgangspunkt i, at man har fuld skattepligt i Danmark. |