Basal investering

Faren ved at sprede sine investeringer for meget

Vi har alle hørt de finansielle eksperter, der taler for fordelene ved diversifikation, og det er ikke bare snak; en privat aktieportefølje bør spredes ud til en vis grad. Ingen af os ønsker at ”lægge alle æggene i én kurv” og stille os selv over for risikoen om at holde kun én aktie. Men kan du gå for vidt i at sprede dine investeringer? Det kan du sagtens. Vi vil nu snakke om, hvordan investorer har det med at sprede sine investeringer for meget, og hvordan du kan bibeholde en velbalanceret portefølje.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Hvad er diversifikation?

Når vi taler om diversifikation i en aktieportefølje, refererer vi til forsøget om at reducere sin eksponering over for risiko ved at investere i adskillige virksomheder over forskellige sektorer, industrier eller selv lande. De fleste investeringsprofessionelle er enige om, at selvom diversifikation ikke er garanti mod tab, er det en fornuftig strategi at tage til sig mod sine langsigtede finansielle mål. Der er mange undersøgelser, der viser, hvorfor diversifikation virker, men for at forklare det på en enkel måde, reducerer du prisvolatiliteten. Dette er fordi, forskellige industrier og sektorer ikke bevæger sig op og ned på samme tid eller med samme hast – hvis du blander tingene i din portefølje, er der mindre chance for, at du står over for enorme tab, fordi nogle sektorer måske kører rigtig godt, mens andre kører dårligt. Dette skaber en mere jævn overordnet porteføljepræstation.

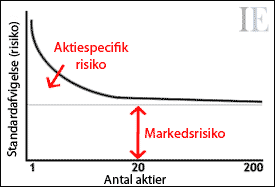

Med det sagt er det vigtigt at huske, at uanset hvor spredt din portefølje er, kan din risiko aldrig elimineres. Du kan reducere risiko forbundet med individuelle aktier (som akademikere kalder usystematisk risiko), men der er stadig markedsrisiko (systematisk risiko), der påvirker næsten alle aktier. Ingen diversifikation kan forhindre dette.

Kan vi sprede vores investeringer væk fra usystematisk risiko?

Den normale måde at måle risiko på er ved at kigge på volatilitetsniveauer. Altså jo kraftigere en aktie eller portefølje bevæger sig inden for en tidsperiode, des mere risikofyldt er dette aktiv. Et statistisk koncept kaldet standardafvigelse bruges til at måle volatiliteten. Så du kan i denne artikel tænke på standardafvigelse som ”risiko”.

Ifølge den moderne porteføljeteori kommer du meget tæt på at opnå optimal spredning, efter du har tilføjet omkring den 20. aktie til din portefølje. I Edwin J. Elton og Martin J. Grubers bog ”Modern Portfolio Theory and Investment Analysis” konkluderer de, at den gennemsnitlige standardafvigelse (risiko) hos en portefølje på én aktie var 49,2%, mens det at forøge antallet af aktie i en velbalanceret portefølje kunne reducere porteføljens standardafvigelse til et maksimum på 19,2%. (Dette tal repræsenterer markedsrisiko). De fandt også ud af, risikoen hos en portefølje på 20 aktier var reduceret til 20%. Derfor reducerede de ekstra aktier fra 20 til 1.000 kun porteføljens risiko med omkring 0,8%, mens de første 20 aktier reducerede porteføljens risiko med 29,2% (29,2%-20%).

Mange investorer har det vildledte synspunkt, at risiko er proportionalt reduceret med hver ekstra aktie i en portefølje, men dette kunne ikke være længere fra sandheden. Der er stærke beviser, der peger på, at du kun kan reducere din risiko til et bestemt punkt, hvor der derfra ikke er flere fordele ved diversifikation.

Rigtig diversifikation

Den nævnte undersøgelse ovenfor antyder ikke, at det at købe 20 aktier svarer til en optimal diversifikation. Husk, at du fra vores forklaring af diversifikation fik at vide, at du skal købe aktier, som er forskellige fra hinanden enten på baggrund virksomhedsstørrelse, industri, sektor, land osv. Med finansielt sprogbrug betyder dette, at du køber aktier som er ikke-korreleret – aktier der bevæger sig i forskellige retninger på forskellige tidspunkter.

Husk, at denne artikel kun taler om diversifikation i din aktieportefølje. Den gennemsnitlige persons overordnede portefølje bør også være spredt ud blandt forskellige aktieklasser, hvilket betyder at tildele en procentdel til obligationer, råvarer, ejendom, alternative aktiver osv.

| Find de mest lovende aktieraketter for 2025. Hent vores gratis E-bog. Download e-bog |

Investeringsforeninger og fonde

At eje en investeringsforening der investerer i 100 virksomheder betyder nødvendigvis heller ikke, at du er optimalt diversificeret. Mange investeringsforeninger er sektorspecifikke, hvor du måske vil være diversificeret inden for denne specifikke sektor, men på grund af den høje korrelation mellem bevægelserne i aktiekurserne inden for en industri, er du ikke diversificeret i samme grad, som hvis du havde investeringer over adskillige industrier og sektorer. Balancerede fonde tilbyder bedre risikobeskyttelse end sektorspecifikke investeringsforeninger, fordi de ejer 100 aktier eller mere over hele markedet.

Mange holdere af investeringsforeninger må også lide ved at være overdiversificeret. Nogle fonde (specielt de store) har så mange aktiver (som for eksempel kontanter at investere), at de har det med at holde hundredevis af aktier, hvilket betyder, at du også gør det. I nogle tilfælde gør dette det næsten umuligt at overgå indekser, hvilket er grunden til, du overhovedet investerede i fonden og betaler gebyrer for det.

Konklusion

Diversifikation er ligesom slik: Det er godt, men kun i passende mængder.

Den almindelige enstemmighed er, at en velbalanceret portefølje med ca. 20 aktier diversificerer den maksimale mængde af markedsrisiko væk. Det at eje ekstra aktier fjerner potentialet for, at store gevinstaktier påvirker din bundlinje, hvilket er tilfældet hos store investeringsforeninger, der investerer i hundredevis af aktier. Ifølge Warren Buffett er ”bred diversifikation kun påkrævet, når investorer ikke ved, hvad de laver”. Med andre ord, hvis du diversificerer for meget, vil du måske ikke tabe meget, men du vil heller ikke tjene meget.