Investering

Centralbankens rolle i økonomien

Flere gange om året venter verden spændt på meldinger om rente-stigninger eller rente-fald fra de store centralbanker. Federal Reserve er som bekendt USA’s centralbank/nationalbank, og udgør sammen med Bank of England, ECB (Den Europæiske Centralbank) og Bank of Japan de 4 ”store drenge” indenfor bankverdenen.

I denne artikel vil vi kigge nærmere på, hvilken rolle centralbankerne spiller i samfundsøkonomien.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Danmark og Nationalbanken

Danmark har naturligvis også sin egen centralbank – Danmarks Nationalbank. Hvis man skal formulere Nationalbankens opgave kort, kan man ty sig til Nationalbankloven fra 1936. Her fremgår det, at Nationalbanken har til opgave at opretholde et sikkert pengevæsen samt at lette og regulere pengeomsætning og kreditgivning. Økonomen Lars Rohde er i dag kgl. direktør for Nationalbanken.

Centralbankens opgaver

Centralbankerne verden over har flere forskellige opgaver og roller i samfundet, som ligeledes varierer fra land til land. Overordnet set er det dog centralbankens fornemmeste rolle at sikre et stabilt pengevæsen. Dvs. at centralbanken skal skabe tillid til landets pengevæsen og konstant sørge for, at der er nok penge i omløb. Det kan altså være helt lavpraktiske ting såsom at sikre sig, at det ikke er muligt at lave falske sedler mm.

Samtidig er centralbanken ”bankernes bank”. Centralbanken skal derfor være en solid klippe i hele banksystemet. Eksempelvis kan banker med likviditetsproblemer låne penge af centralbanken mod en allerede fastsat rente. Centralbanken er ligeledes regeringens bank.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Stabile priser

Stabile priser er en vending, der ofte kommer frem i den økonomiske debat. I de fleste lande er stabile priser karakteriseret ved en inflation på ca. 2%. Er inflationen meget højere end 2% er økonomien i risiko for overophedning, imens det heller ikke er lukrativt med en inflation på 0% eller mindre (deflation), da dette kan sætte økonomien i stå .

Centralbanken har altså til formål at sikre stabile priser og dermed en inflation på omkring de 2%. Stabile priser skaber nemlig tillid til hele pengevæsenet, hvilket skaber tryghed for både virksomheder og forbrugere. Eksempelvis vil ustabile priser skabe en del postyr omkring renteniveauet og dermed låntagningen for virksomheder og private. Når man låner penge ud, forventer udlåneren at de udlånte penge skal bevare deres købekraft. Hvis priserne i en given periode stiger med 5%, vil penge dermed miste sin købekraft, hvorfor udlåneren i så fald vil kræve en højere rente.

Det umiddelbare middel til at styre priserne/inflationen er pengepolitikken. Pengepolitik er kendetegnet ved rentestyring. Centralbanken kan regulere pengepolitikken på følgende måde:

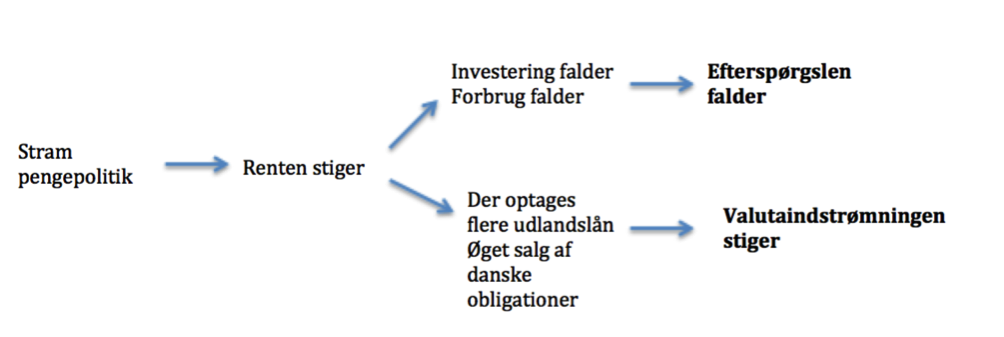

Stram pengepolitik

En stram pengepolitik er kendetegnet ved, at centralbanken hæver renten. En rentestigning gør det dyrere at låne, hvilket bl.a. betyder en faldende investering. Det vil også blive dyrere for private at låne penge, hvorfor forbruget falder. Alt dette betyder en dalende efterspørgsel. Som vi kender det fra klassisk økonomisk teori betyder en faldende efterspørgsel, at der produceres mindre (dvs. BNP falder), beskæftigelsen falder og der lægges en dæmper på prisstigningerne.

Omvendt påvirker en stram pengepolitik også den indenlandske valuta. Lad os antage at Nationalbanken hæver renten. Det vil betyde at det nu er mere fordelagtigt at låne penge i udlandet til en forhåbentlig lavere rente. Dernæst kan en rentestigning også tiltrække udenlandske investorer, som ønsker at købe danske obligationer til en høj rente. Alt dette betyder at valutaindstrømningen stiger. Dette påvirker kursdannelsen, og uden at gå nærmere ind i kursdannelse på valuta, kan vi konkludere at en stram pengepolitik betyder at valutakursen stiger.

Lempelig pengepolitik

Den lempelige pengepolitik er præcis modsat. Her vil der oftest være tale om rentenedsættelse. Her ønsker man i stedet at sparke økonomien i gang, eller at mindske valutaindstrømningen. Både ECB, Federal Reserve og Bank of Japan har det sidste lange stykke tid ført en utrolig lempelig pengepolitik, med renter på omkring de 0%.

Hvordan bruger centralbanken pengepolitkken?

Groft sagt bruger centralbanken sin pengepolitik til både at stimulere økonomien samt til at sikre ro på valutafronten. Alligevel er det meget forskelligt, hvordan de respektive centralbanker benytter sig af pengepolitik.

Kigger vi eksempelvis på ECB og Bank of Japan er det tydeligt, at begge centralbanker har benyttet sig af en utrolig lempelig pengepolitik, for at sætte gang i økonomien. I ECB kom det især til udtryk i årene efter finanskrisen, hvor centralbankdirektøren implementerede kvantitativ lempelse – for mere omkring kvantitativ lempelse, læs her.

Formålet var her at sparke efterspørgslen i gang samt at få sat fart på inflationen, der i hele EURO-området var forholdsvis lav. Det samme skete i Japan, hvor premierminister Shinzo Abe i kraft af sin økonomiske plan ”Abenomics”, forsøgte at bekæmpe deflation i Japan.

I Danmark forholder det sig dog en smule anderledes. I januar/februar måned oplevede Nationalbanken et stort pres på den danske krone (DKK). Man kan her tale om ”valutauro”, hvilket giver anledningen til justering af pengepolitikken. Lad os kigge på to eksempler:

I 2008, hvor finanskrisen stod på, blev der skabt massiv uro på aktiemarkederne. Når det danske aktiemarked bliver mindre attraktivt, vil flere investorer sælge ud af deres danske værdipapirer. Investorerne står nu med en sum DKK, som de veksler om til deres egen valuta. Hele den mekaniske er med til at tømme valutareserven, og banker kronekursen i en nedadgående retning. I en sådan situation vil Nationalbanken derfor hæve renten, for at stoppe valutaudstrømningen, og altså føre en stram pengepolitik.

De seneste par måneder har en stram pengepolitik dog været langt fra realiteten. Under EURO-krisen (Den græske gældskrise mm) har flere investorer efterspurgt danske værdipapirer. Efterspørgslen efter DKK steg altså markant, hvilket bl.a. gjorde Euroen enormt svag overfor kronen. Tilbage i januar sænkede Nationalbanken derfor renten, og førte en lempelig pengepolitik, med det formål at skræmme udenlandske investorer væk, og “frede” kronen.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Konklusion

Centralbankerne opererer på vidt forskellige måder, men har alle et fælles mål. Nemlig at skabe et pengevæsen, som befolkningen har tillid til. Centralbanken sørger for en hensigtsmæssig pengemængde, og sikrer dermed også, at hele det finansielle system kører gnidningsfrit, idet centralbank holder hånden over landets andre banker.

Derudover forventes det, at centralbanken kan holde priserne i ro og dermed styre inflationen. De spiller altså en vigtig rolle i samfundsøkonomien, da de kan stimulere hele det økonomiske kredsløb samt regulere landets valuta ind- og udstrømning.

For at opsummere har centralbanken bl.a. følgende opgaver:

- Implementere og regulere landets pengepolitik

- Fastsætte renter

- Sikre stabile priser

- Overvåge og kontrollere landets pengevæsen, og sikre en hensigtsmæssig pengemængde i samfundet

- Fungere som ”bankernes bank” samt regeringens bank, og dermed sikre finansiel stabilitet

- Opretholde en sund valuta samt valutareserve