Analyser & meninger

Bedste aktier i 2022: Invested.dk’s aktieraketter

2021 har været et godt aktieår. De ledende aktieindekser er steget, og det er gået endnu bedre for vores aktieraketter for 2021, hvoraf én er stukket helt af med et afkast på 164%. Samlet set gav aktieraketterne for sidste år et afkast på 32,65%, mens verdensindekset MSCI World lå på 22,7%.

Men hvordan bliver det nye år? – og hvilke aktier bliver de bedste i 2022?

Her på invested.dk har vi kigget dybt i krystalkuglen for at finde vores bud på spændende og gode aktieanbefalinger for 2022. Når man udvælger potentielle aktieraketter, er der ofte tale om aktier, som ligger ude i overhalingsbanen. Det vil sige, at aktierne har et potentiale til at stige over 100% et år, men også vil falde mere end indekset, hvis vindene ikke blæser den rigtige vej.

På aktiemarkedet er der aldrig garanti ved aktieanbefalinger – særligt ikke, hvis en pludselig krise rammer, som i 2020 eller 2008. Men du kan i hvert fald bruge følgende liste til inspiration i jagten på de bedste aktier i 2022.

Nogle af de følgende aktier kan handles på Markets.com med 0 kroner i kommission i de første 3 måneder, og de andre kan handles på enten eToro eller Saxo Bank. Vi har ud for hver aktie angivet, hvor den kan handles.

>>>> Download i stedet alle forslagene som praktisk e-bog her <<<<<

Bedste aktier med potentiale i 2022:

Her er de aktier, vi synes er mest spændende i aktieåret 2022. Ved hver aktie har vi angivet, om risikoen er høj, mellem eller lav. Risiko og afkast følges som regel, så hvis du har en høj risiko, så har du normalt også mulighed for at få et højt afkast. Til gengæld er der også en fare for, at aktien kan falde relativt meget. Du kan læse vores idéer til aktier på denne side, og du kan melde dig gratis ind hos invested.dk og løbende få mange flere aktietips.

Nvidia (NASDAQ: NVDA). Risiko: Mellem

Med sin nuværende markedsværdi er Nvidia blandt verdens ti mest værdifulde, børsnoterede selskaber, men der er intet, der tyder på, at det stopper her. Det skyldes, at virksomheden er eksponeret til en række industrier, som forventes at være i stærk vækst i de kommende årtier. Nvidia blev skabt i 1993 med den tanke, at den næste bølge inden for computerteknologi ville være baseret på grafik-baserede processorer, fordi de ville kunne løse problemer, som de almindelige processorer ikke ville kunne løse. Man begyndte at producerede GPU’er (graphics processing units) til gaming-industrien, og det er stadig inden for spilverdenen og GPU’er, at Nvidia har størstedelen af sin omsætning.

Virksomheden har kunnet bruge GPU’erne som fundament for at bevæge sig ind i andre områder. På virksomhedens GTC-konference, hvor nye ideer og initiativer præsenteres, kunne man se, at Nvidia understøtter virksomheder inden for en lang række industrier i høj vækst, eksempelvis kunstig intelligens, cybersecurity, natural language processing, kvantecomputer-forskning, robot-teknologi, selvkørende biler, forskning inden for klimaforandringer og digital biologi. Der er tale om områder, som alle er i høj vækst, og som i de kommende år vil få brug for Nvidias hardware og software. Alt dette er med til at gøre Nvidia til en af vores aktieanbefalinger for 2022.

Senest har Nvidia bevæget sig ind i den virtuelle verden og ligesom Meta Platforms (tidligere Facebook) udviklet et produktunivers omkring Metaverse, som er en tredimensionel udvikling af Internettet som i Nvidias sprogbrug kaldes Omniverse. Nvidias præsentation af Omniverse er på mange måder mere lovende og interessant end Facebooks, og er man i tvivl om, hvorvidt Nvidia er fremtidens virksomhed, bør man se præsentationen på den seneste GTC-konference. Herigennem kan man få et indblik i, hvad perspektiverne i en virkelighedsnær, tredimensionel verden kan være, og – indirekte – hvilken betydning det vil få for Nvidias forretning. Du kan se hele CEO Jensen Huangs keynote her – den giver et glimrende indblik i de futuristiske muligheder, der er med Nvidias teknologi.

Mens der næppe er nogen tvivl om Nvidias potentiale, så er det værd at nævne, at aktien er volatil, fordi den i perioder stiger stærkt, hvilket af og til kan føre til korrektioner, som også er større end dem, man ser i markedet generelt. Vores aktie-raketter skal måles på, hvordan de klarer sig i det kommende år, men Nvidia er en virksomhed, som det vil give god mening at holde i en årrække. Kommer man ind på det forkerte tidspunkt, kan man risikere at tabe 20-30%, men omvendt er potentialet i opadgående retning også stort. Man kan som investor gardere sig imod fald ved at dele sit opkøb op i to eller tre portioner lige store portioner, så man opdeler sit køb i flere bidder. På denne måde kan man sikre sig mod at lægge hele sin investering i aktien ind på et uheldigt tidspunkt.

Nvidia-aktien kan bl.a. handles hos eToro

Mercado Libre (NASDAQ: MELI). Risiko: Mellem

Sydamerika er stadig et relativt umodent marked, hvad angår e-handel. 4% af handelen foregår online på nuværende tidspunkt, og det kræver ikke megen fantasi at forestille sig, at det tal kan tre- til femdobles over det kommende årti, hvis man skal op på et e-handelsniveau, som minder om det, vi på nuværende tidspunkt ser i USA og Europa.

Mercado Libre er en hurtigtvoksende virksomhed og har i de seneste to år oplevet omsætningsstigninger på 60-111% i kvartalsregnskaberne, sammenlignet med det samme tidspunkt året før. Aktionærerne har også været glade for at opleve, at det ikke kun var under pandemiens værste periode, at selskabet kunne vækste sin forretning, men at stigningerne fortsætter, efter at verden er begyndt at åbne igen. Aktien har dog i 2021 taget et pusterum rent prismæssigt, men det betyder så også – hvis man tror på casen – at der er plads til nogle pæne stigninger i 2022.

Truslerne for Mercado Libre kommer umiddelbart fra nogle af de andre stærke, internationale spillere, som også forsøger at styrke deres position i Latinamerika. Det er konkurrenter som amerikanske Amazon og sydøstasiatiske Sea Ltd, der i højere grad forsøger at få fodfæste. Men Mercado Libres har en fordel i Latinamerika, fordi deres infrastruktur her er langt mere veludbygget.

Selskabets e-handelsforretning ser ud til få medvind i den kommende tid. Grand View Research estimerer, at e-handel vil have en vækstrate på 10% helt frem til 2028, hvilket vil give medvind til hele branchen og i sig selv fordoble omsætningen for hele industrien i denne periode.

Betalings-delen er desuden et stærkt kort for Mercado Libre. Mercado Pago var first mover på det latinamerikanske marked, og det giver en fordel i konkurrencen mod udenlandske konkurrenter som de brasilianske fintech-virksomheder PagSeguro og StoneCo og sydøstasiatiske Sea Ltd. og deres betalings-arm Sea Money. Fintech-industrien er i sig selv ekstremt lovende med en anslået vækstrate på 19% frem til 2028, ifølge Grand View Research.

Mercado Libre-aktien kan handles hos eToro uden betaling af kurtage.

Uranium Royalty Corp (UROY.NASDAQ, URC-TSXV). Risiko: Høj

Tesen er, at sol- og vindenergi slet ikke er effektiv nok til at erstatte kul og gas, når kravet om grøn omstilling skal indfries globalt. Ifølge tilhængerne af atomkraft vil verden derfor før eller siden igen vende blikket mod atomnergi, der er en ekstremt effektiv energiressource og samtidig er fuldstændig carbon-neutral.

Men inden man hæver paraderne er det vigtigt at understrege, at atomanlæg i disse år er i rivende udvikling, og at fremtidens reaktorer er nogle helt andre end de kontroversielle mastodonter, der blev bygget for 50-60 år siden, f.eks. Chernobyl og Fukushima. Fornyelsen kan man forsikre sig om ved at kigge nærmere på de spændende danske projekter såsom Seaborg Technologies og Copenhagen Atomics.

Den næste generation af atomanlæg er langt sikrere og kan fås i container-størrelse med såkaldte saltreaktorer. Det er en agil og effektiv maskine, der kan levere ren energi, når solen ikke skinner, og vinden ikke blæser.

Virksomheden Uranium Royalty Corp er noget så sjældent som et royalty-selskab i uranindustrien. Det betyder, at virksomheden opkøber fysisk uran til gunstige priser eller forvalter og understøtter gælds- og egenkapitalinvesteringer i uranselskaber eller i royaltystrømme inden for uran. Det lyder måske indviklet, men i bund og grund handler det om, at selskabet investerer i uran og uranselskaber, når prisen er lav, og dernæst nyder godt af det, når prisen på uran er høj. Som investor i Uranium Royalty Corp er man dermed ikke eksponeret mod en enkelt uranmine eller uranselskab, men kan glæde sig over en stor risikospredning, både geografisk og på virksomhedsplan. Pengestrømmen kommer konstant via de honoraraftaler som virksomheden har indgået, f.eks. fra Canadiske Cigar Lake Mine.

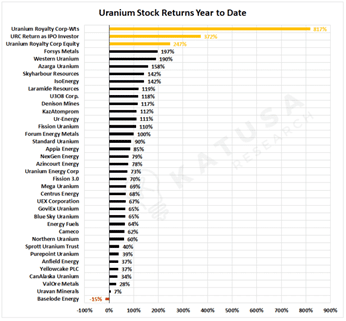

Det eneste man altså skal håbe på som investor er, at ledelsen hos Uranium Royalty Corp har købt sig ind på de rigtige tidspunkter, og at uranprisen stiger. Og begge dele er mildest talt sket siden Uranium Royalty Corp kom på børsen i slutningen af 2019. Uranprisen er steget med omkring 100%, og aktien er steget mere end 500%, og dermed er selskabet i top tre blandt de uran-aktier, der har klaret sig bedst i 2021. Særlig interessant er det blevet på det seneste, hvor også Canadas rigeste råvarerinvestor, Eric Sprott, har rettet fokus mod uran, og har skabt Sprott Physical Uranium Trust. Den satsning har i den grad åbnet øjnene op for mulighederne i uran hos fonde over alt i verden.

Pointen er ganske enkelt, at uran vil blive en stor mangelvare, når/hvis verdens ledere erkender, at vind og sol med meget stor sandsynlighed ikke kan levere nok strøm til at erstatte kul- og gas. Det særligt interessante ved Uranium Royalty Corp er desuden, at ledelsen er ekstremt erfaren, samtidig med, at de største aktionærer netop tæller Eric Sprott (via Sprott Global), den respekterede guldinvestor Rick Rule samt den karismatiske og kendte storinvestor Marin Katusa, der styrer et kæmpe netværk af private investorer. Alle tre er kendt for at ramme klokkerent igen og igen, når det kommer til investering i råvarer, og alle har et renommé, de skal værne om.

Uranium Royalty Corp er et lille selskab med et market cap på kun 500 millioner dollars, så som investor skal man forvente store udsving. Men med særdeles fordelagtige streaming-aftaler i uransektoren ligger selskabet lunt i svinget, hvis uran for alvor bliver en satsning på verdensplan. Som privat investor i Uranium Royalty Corp skal man naturligvis gøre op med sig selv, om man vil heppe på uran og atomkraft som energikilde i de næste årtier. Men mulighederne er i hvert fald.

Uranium Royalty Corp-aktien kan handles på Saxo Bank

Datadog (NASDAQ: DDOG). Risiko: Høj

Selv om der er mange konkurrenter inden for overvågning af IT-infrastruktur, så har Datadog samlet alt dette i et interface, som er let af bruge. Og noget tyder på, at kunderne er begejstrede. I det seneste regnskab voksede Datadogs omsætning med hele 75%, og i alt har virksomheden i Q3 2021 17.500 kunder, og det er steget fra 13.100 sidste år. 1800 kunder har en årlig omsætning på 100.000 USD eller mere, hvilket udgør en stigning på 66,35% i forhold til sidste år. Der er også en tendens til, at kunderne benytter mere end ét af Datadogs produkter, og antallet af kunder, som benytter to eller flere produkter ligger på 77%, mens 31% af kunderne benytter fire produkter eller mere.

Hvis du gerne vil have en fornemmelse, hvad Datadogs produkter kan bruges til, så prøv at tjekke denne video, som viser, hvordan Fitness-selskabet Peloton benytter Datadog:

Med de seneste resultater har Datadog slået fast, at de ikke bare var en virksomhed, som voksede stærk i pandemiens værste periode – mens der var lockdown. Ledelsen har haft en god evne til, gang på gang, at kunne slå forventningerne, og efterfølgende at løfte forventningerne til den kommende periode. Det er en stil, som markederne kan lide, og det betyder, at Datadog har kunnet fortsætte sine stigninger.

Ledelsen forudsiger en omsætningsvækst på 65% i det kommende år, og det kan meget vel være konservativt, når man ser på selskabets historik. Så er man klar til en aktie, som kan have en del volatilitet – og tager man de lange briller på – så er Datadog en god mulighed i 2022, og også i de kommende år.

Datadog-aktien kan handles eToro uden betaling af kurtage.

Cabral Gold (CVE: CBR). Risiko: Høj

Administrerende direktør Alan Carter, som er den næststørste aktionær i selskabet, har udtalt, at han tror, der findes mindst 5 mio. oz guld i området, mens de mest optimistiske estimater går helt op til 10 mio. oz. Cabral Gold anskaffede sig tidligere i år flere borerigge, og det vil føre til yderligere aktivitet og bedre chancer for at finde mere guld. I løbet af de seneste måneder har selskabet opdaget flere “oxide blankets” eller “tæpper” af guld, som ligger i de øverste jordlag. Dette guld er langt enklere at udvinde og fundene er derfor betydningsfulde, men aktiekurser har ikke reageret nævneværdigt (endnu).

Da Cabral Gold på nuværende tidspunkter kun leder efter guld, korrelerer aktiekursen ikke lige så meget med guldprisen, som hos de største mineselskaber. En eventuelt stigende guldpris vil dog bidrage til en bedre stemning i sektoren, og det bør kunne smitte af på Cabral Gold. Stigende inflation, som vi oplever nu, har historisk set ofte trukket guldprisen op, men om det samme sker denne gang, er endnu uklart. Flere råvareeksperter forudsiger, at der kan være pæne stigninger forude for ædelmetallet. At investere i Cabral Gold er for dem med en vis form for risikoappetit. Hvis man ejer aktier i selskabet, må man være forberedt på volatilitet. Driften foregår som nævnt i Brasilien, og det kan være forbundet med risici end vi er vant til, f.eks. i Europa.

Cabral Gold er et stærk bud på en guld-aktie med potentiale til at blive blandt de bedste aktier i 2022 i guldsektoren.

Selskabet, eller i hvert fald laboratorierne, som undersøger prøverne fra Cuiú Cuiú, har haft covid-udfordringer. Det har medført lange svartider på boreprøver, og det har påvirket nyhedstrømmen fra selskabet og formentlig fået en del investorer til at opgive aktien. Der er også store short-positioner i aktien, hvilket dog kan vendes til at være en fordel, hvis aktien går opad. Kommer der store stigninger, kan short-investorerne blive nødt til sælge deres short-positioner, og det kan føre til en såkaldt short squeeze.

Hvis Alan Carter leverer på linje med forventningerne, som han selv har skruet op, så kan Cabral Gold blive til en guldrandet investering og forhåbentlig en af de bedste aktier i 2022 i vores portefølje. Aktien kan handles i både Canada og USA, men vil du investere i selve aktien, bør det ske via børsen i Toronto.

Cabral Gold-aktien kan handles på Saxo Bank

Fortinet (NASDAQ: FTNT). Risiko: Mellem

Cyber-security er et område, som stadig flere virksomheder bliver nødt til at tage seriøst. Hackerangreb er steget stærkt gennem de seneste årtier og vil efter alt at dømme tage til i 2022 og resten af årtiet. Antallet af mennesker, som arbejder i industrien, og de beløb, som sættes af til cyber-security, er i stærk stigning. Samtidig stiger antallet af malware-angreb med 15-20% om året. I de kommende år vil hundredevis af millioner nye enheder komme på nettet i forbindelse med overgangen til Internet of things (IoT), og det vil få behovet for gode sikkerhedsløsninger til at eksplodere.

Hele cybersecurity-industrien profiterer af denne udvikling, men en af de virksomheder, som står særlig stærkt er Fortinet inc. Det amerikanske cybersikkerheds-firma har eksisteret siden 2000, og det er dermed ikke en af de nye spillere, men tværtimod en virksomhed, som har konsolideret sig godt over de sidste to årtier. Fortinet har formået at forny sig selv inden for virksomhedens egne rammer og er bedre til at styre sine udgifter end mange andre i branchen. Det betyder, at firmaet vokser med over 20-30% om året i både omsætning, hvilket outperformer resten af branchen, som ellers er ganske hurtigt voksende. I det seneste regnskab fra november 2021 leverede Fortinet en vækst på hele 33% i omsætningen, så det er intet, som tyder på, at accelerationen aftager. Tværtimod.

Hele cybersecurity-industrien profiterer af denne udvikling, men en af de virksomheder, som står særlig stærkt er Fortinet inc. Det amerikanske cybersikkerheds-firma har eksisteret siden 2000, og det er dermed ikke en af de nye spillere, men tværtimod en virksomhed, som har konsolideret sig godt over de sidste to årtier. Fortinet har formået at forny sig selv inden for virksomhedens egne rammer og er bedre til at styre sine udgifter end mange andre i branchen. Det betyder, at firmaet vokser med over 20-30% om året i både omsætning, hvilket outperformer resten af branchen, som ellers er ganske hurtigt voksende. I det seneste regnskab fra november 2021 leverede Fortinet en vækst på hele 33% i omsætningen, så det er intet, som tyder på, at accelerationen aftager. Tværtimod.

En anden fordel, som selskabet har, er at det har mulighed for at blive optaget i Nasdaq 100-indekset, og det kan føre til, at en lang række institutioner og ETF-udbydere skal opkøbe aktien, hvilket kan give aktien et yderligere skub opad.

Fortinet fremstår som mere konservativ end resten af branchen, men er dog stadig meget hurtigt voksende. For to år siden opkøbte virksomheden Cybersponse, som er en platform for sikkerheds-automatisering. Gennem dette opkøb bliver Fortinet i højere grad eksponeret inden for services som SOAR (security orchestration automation and response) and SIEM (security information and event management). Det er systemer, som automatiserer opsamling af data for at gøre det muligt at finde og respondere til trusler fra hackere, ved blandt andet at bruge machine learning til at hjælpe IT-sikkerhedsfolk med at afværge truslerne. Alt i alt giver Fortinet som investering en god balance imellem en hurtigt voksende industri og en relativt solid og konservativ tilgang til, hvordan man driver forretning.

Fortinet-aktien kan handles eToro uden betaling af kurtage.

Observe Medical (XOAS: OBSRV). Risiko: Høj

1) Monitering af urinoutput. Det løser SIPPI ved elektronisk at måle urinvolumen og videresende disse data trådløst. Den automatiserede monitoreringsproces begrænser menneskelige fejl og unøjagtigheder hos plejepersonalet.

2) Hospitalserhvervede urinvejsinfektioner. Urinvejsinfektioner er den hyppigste hospitalserhvervede infektion af alle. Infektionsrisikoen reduceres med et lag af patenteret silikoneolie på devicen, hvilket i kliniske forsøg har vist sig effektivt til at hæmme bakteriernes biofilmdannelse på fremmedlegemer i urinvejene. Derudover monitorerer devicen, om patienten har urinvejsinfektion.

I første omgang målrettes produktet intensivafdelinger (ICU), hvor andelen af patienter med kateter er særligt høj. Produktet er allerede taget i brug i flere europæiske lande, inklusive det højt profilerede Karolinska Institutet i Stockholm. Her indgår produktet i kliniske forsøg, hvor hospitalets læger undersøger akut nyreskade hos intensivpatienter.

På bundlinjen kan den automatiske monitorering spare en ICU for 35.000-60.000 USD/seng/år på de notorisk dyre intensivpladser. Virksomheden har en margin på 40% – dette er højere end for konkurrenterne. Større virksomheder der producerer medicinske devices er typisk profitable med en profitmargin på 20-30 %. Observe Medical er endnu ikke profitabel, men omsætningen er dog stigende.

Dette må betragtes som forventeligt hos en relativt ny spiller på markedet. Med en markedsværdi på omkring 385 mio. NOK er aktien en såkaldt micro-cap. Med et nyligt godkendt patent i USA planlægges det at gå ind på det amerikanske marked i 2022.

Observe Medicals ledelse er fokuseret på succes for virksomheden på lang sigt, snarere end kortsigtet økonomisk gevinst – ledelsen ejer selv en stor del af aktierne i virksomheden. Dette ses udtrykt i virksomhedens lave free flow af aktier tilgængelige for køb.

Selskabet har masser af klassisk raketpotentiale, og forhåbentlig kan de blive en vinderaktie i 2022. Her er mulighed for at komme meget tidligt ind i en virksomhed med stort potentiale. Økonomisk virker en besparelse op til 60.000 USD per seng meget attraktiv for hospitalerne. Hvis alt går efter bogen, kan denne besparelse ende som et plus på Observe Medicals bundlinje – ikke nogen dårlig situation at være eksponeret til som investor.

Når det så er sagt, har vi sat risikoniveauet til højt, da virksomheden med en relativt kort track record og sin egenskab af micro-cap-aktie endnu har til gode at få potentialet til at manifestere sig på bundlinjen.

Man må forvente høj volatilitet i aktieprisen. Virksomhedens planlægger at fortsætte sin ekspansion fra det europæiske marked ud på det amerikanske marked. Det bliver rigtig spændende at følge – succes her repræsenterer en ekstra upside for investorer i Observer Medical.

Observe Medical-aktien kan handles på Saxo Bank

Bonus:

Axie Infinity Shards (kryptovaluta). Risiko: Meget høj

Axie Infinity er et pokemon-inspireret spilunivers, hvor man kan optjene tokens ved at spille og bidrage til spillets økosystem. Spillerne kan kæmpe mod hinanden, opfostre nye kæledyr (Axies) og bygge et sted, hvor deres Axies kan bo. Axies minder mest af alt om Pokemons.

Spillet adskiller sig fra andre spil ved, at det er blockchain-baseret, sådan at der er mulighed for at eje genstandene i spillet. Man ejer selv sine Axies, og man kan også eje andre elementer af spillet, for eksempel virtuelt land. Det betyder, at det ikke er spillets udvikler Sky Mavis, som ejer de Axies, som spillerne styrer, men spillerne selv. Det giver mulighed for, at man kan videresælge alle elementer, som findes i spillet, og det har allerede skabt en kæmpe økonomi omkring spillets elementer, der kan købes og sælges som NFT’er (non-fungible tokens).

En NFT er et digitalt objekt, som kan kan eje, og det kan for eksempel være Axies, et par smarte virtuelle solbriller, et skatebord, eller et stykke virtuel kunst. En af pointerne i spillet er, at man skal købe tre Axies for at overhovedet at kunne være med, og disse Axies kan “avles” af de spillere, som er med i spillet, som kan sælge dem på markedspladsen dermed få en indkomst ad denne vej.

Dette kan måske lyde som volapyk for nogle, men når man tænker på, at mange helt unge mennesker bruger flere timer om dagen i virtuelle universer, så giver det måske mening at forestille sig, at der også vil blomstre en økonomi op omkring disse spil. Denne økonomi kan meget vel være blockchain-baseret, fordi det for første gang giver mulighed for, at man kan eje de digitale objekter, som er en del af spillet.

I modsætning til mange andre blockchain- og krypto-projekter, så er dette et spil, som rent faktisk er meget populært, og som har haft en eksplosiv stigning i antal spillere i løbet af det seneste år. På nuværende tidspunkt er der omkring 2 mio. aktive brugere, og lige nu kommer der omtrent 130.000 nye spillere til om måneden. Spillet er blevet særlig populært i lande som Fillipinerne, Venezuela og Thailand, fordi man – hvis man spiller spillet fuld tid – godt kan tjene omkring 800 dollars om måneden, særligt i en tid, hvor der har været lockdowns, og hvor mange har mistet jobbet. Indtægterne, man kan tjene i spillet, er ganske meget højere end mindstelønnen i Fillipinerne, og det har medført, at spillet har spredt sig med eksplosiv hast. Denne nye måde at spille på kaldes “Play to earn”, og det er helt sikker en model, som er kommet for at blive. Og Axie Infinity er førende på dette område.

Hvis du gerne vil vide lidt mere om spillet, og hvilken betydning det har haft under pandemien, kan vi anbefale denne video:

Som investor har man mulighed for at købe spillets “governance token”, AXS, som repræsenterer en del af hele spiluniverset, da man med tiden kan få adgang til stemmerettigheder, som giver indflydelse på spillets udvikling og overskudsdeling via denne token.

Det er dog værd at nævne, at udvikling i AXS helt afgjort vil være afhængig af den generelle udvikling inden for kryptovalutaer. Fortsætter bull-markedet i bitcoin, kan AXS fint stige flere hundrede procent. Omvendt kan den falde 80-90% i et bearmarked. Dette giver en assymetri imellem risiko og potentielt afkast, da man maksimalt kan tabe 100%, men i et positivt scenarie vil kunne tjene ganske meget mere end 100%.

Medlemmer af redaktionen og skribenterne på “bedste aktier 2022” ejer aktier i Nvidia, Uranium Royalty Corp, Datadog, Mercado Libre, Cabral Gold, Fortinet, Observe Medical og Axie Infinity Shards (AXS).