Analyser & meninger

Kæmp ikke mod centralbanken – eller hvad?

Af Martin Juul-Olsen, Investeringscoach hos Invested.dk

“Don’t fight the FED” er et ikonisk udtryk i aktiemarkedet, der understreger, at man aldrig bør kæmpe imod den trend, der sættes i gang af den amerikanske centralbank (FED). Og med den seneste rentesænkning i september af FED, er det fristende igen at have udtrykket i tankerne.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

For normalt er en recession oftest resultatet, når renten sænkes og arbejdsløsheden stiger, og selvom det igen kan ende sådan, ja så har en rentesænkning i et opadgående marked faktisk i gennemsnit givet 15% afkast i amerikanske aktier, de følgende 12 måneder.

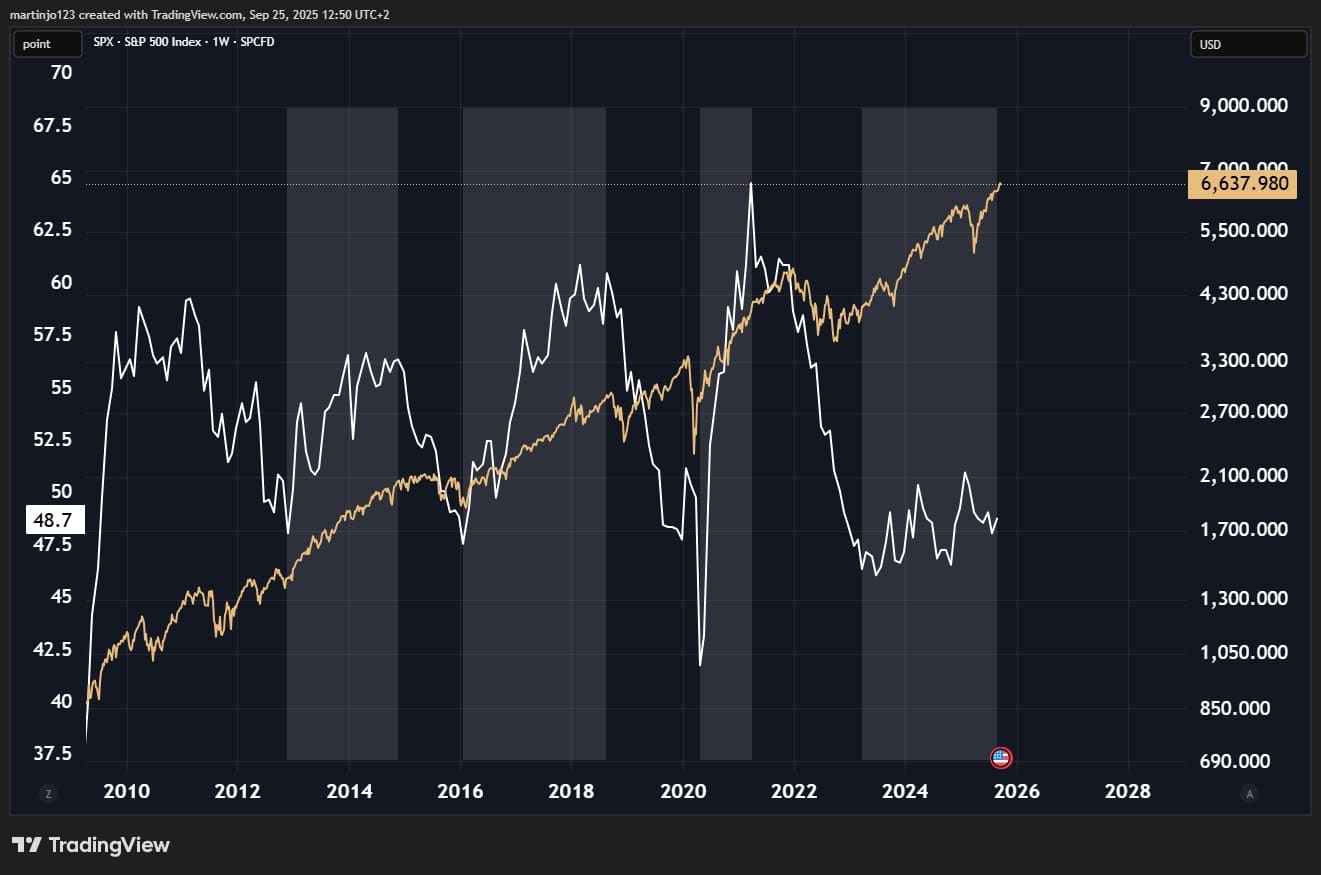

Det opadgående marked er som bekendt løftet af AI-bølgen, og derfor er det nærliggende at tage fat i den mere risikofyldte del af aktiemarkedet i denne artikel, og se på om det virkelig kan betale sig at sige: “Don’t fight the FED” og altså stadig ride med på bølgen, eller om det er tid til at komme ud? Siden bunden i November 2022, har vi de sidste 3 år set en absolut eksplosion i afkast.

Se bare grafen her:

Guld har normal ikke høj risiko, men prisen på guld er værd at tage med, da vi er vidner til et af de største bullmarkeder i guld siden 1970’erne. Det kan være fristende for investorer at sælge ud og indløse et godt afkast, og omvendt være umuligt for folk, der står udenfor, at finde argumenter for at komme ind i noget, der er steget så meget.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Men det er vigtigt at bide mærke i, at Fed sænker renterne i et opadgående marked, og at det især kan understøttes, hvis indtjening i USA forbliver stærk, hvilket vi ser i øjeblikket.

Samtidig er PMI stigende, hvilket cyklisk tyder på, at amerikanske virksomheder træder ind i et ekspansivt territorium. Det har tilmed givet ekstremt gode afkast i aktier siden 2008, som det ses i grafen herunder, hvor jeg har markedet stigende PMI i grå zoner.

En af de mere interessante sammenligninger er årene lige op til dotcom boblen. For selvom, der nu er mere bund i AI-euforien, pga. bedre indtjening hos virksomhederne, så kan er der alligevel ligheder:

- Både AI og dotcom, repræsentere en ny måde at leve og arbejde på.

- Der er sammenlignelige rentemiljøer (omkring 4-5.5%) , selvom kurven dog var stigende op imod toppen af 2000, hvor vi denne gang kigger ind i en faldende rente.

- Der var lave PMI tal i 1998-1999, som så steg op imod toppen i år 2000.

- S&P500 følger dengang og i dag et meget tæt sammenligneligt kursmønster.

Grafen herunder viser kurssammenhængen, med den amerikanske rente i lilla:

Om det hele kommer til at udspille sig denne gang som i 1999-2000 må tiden selvfølgelig vise, men det er en interessant sammenhæng i bevægelserne, og for nu er markedet stadig højt og positivt.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Personligt er jeg fuldt investeret, men holder høje med de makroøkonomiske data, der kommer ind i løbet af året.

Udtrykket “Don’t fight the FED” ser ud til at holde foreløbig.