Analyser & meninger

Derfor var det genialt, da Buffett købte Coca-Cola til en høj pris

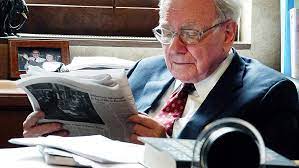

De to legendariske investorer Warren Buffett og Charlie Munger købte omkring 1988 tungt op i Coca-Cola – faktisk købte de over 6 % af virksomheden for 1 milliard dollars.

Det bemærkelsesværdige var, at aktien på købstidspunktet ikke virkede specielt billig, hvilket på det tidspunkt var atypisk for Buffett og Munger. For eksempel var Coca-Colas P/E-værdi på 24 dobbelt så høj som S&P 500’s P/E-værdi på 12. På papiret altså dobbelt så dyrt som de 500 største selskaber på det amerikanske aktiemarked. Spørgsmålet trænger sig på:

Hvad så de to stjerneinvestorer, Buffett og Munger, i Coca-Cola som investering, som markedet ikke kunne se? Og er Coca-Cola stadig en god investering her i starten af 2022?

Anders Isbrand, erfaren privat investor

De to garvede investorer investerede nemlig hele 35 % af deres tilgængelige kapital i Coca-Cola. Lad os kigge nærmere på hvad der lå bag deres kraftige overbevisning.

1. Et uvurderligt brand

De fleste af os kender Coca-Colas reklamer, særligt omkring juletid. Men hvis man tænker over det, stopper brandingen ikke ved reklamerne. Det genkendelige design ved dåsen, flasken, og i USA Coca-Cola-lastbilerne – det er alt sammen branding. Interessant nok er denne del af brandingen gratis for Coca-Cola – fordi udgifterne ligger hos tapperierne og forhandlerne.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Flaskernes genkendelige design og den bevidste associering med glædelige begivenheder to af de faktorer, der påvirker os ubevidst og er med til at opretholde det unikke brand.

Forhandlere og restauranter nyder godt af brandet og bruger det flittigt. Brandet er virkelig ætset ind i vores bevidsthed, og denne effekt er akkumuleret gennem de sidste 100 år.

Sodavandsgiganten sørger for at være associeret med steder, hvor der foregår glade begivenheder – f.eks. jul, restauranter, Disney og de olympiske lege – primært gennem reklamering og sponsering. Man skal ikke undervurdere betydningen af denne associeringstendens.

Coca-Cola er tilgængeligt i alle verdens lande, undtagen to (Nordkorea og Cuba). Uanset hvor i verden man tager hen, kender folk Coca-Cola.

Buffett estimerede værdien af Coca-Colas brand til 100 millioner dollar, da han købte sin andel i virksomheden i slutningen af 1980’erne. Coca-Cola’s ganske solide position som markedsleder gør det svært for konkurrenter at tage markedsandele fra sodavandsgiganten.

If you gave me $100 billion and said take away the soft drink leadership of Coca-Cola in the world, I’d give it back to you and say it can’t be done.

– Warren Buffett

2. En softwarelignende forretningsmodel

Coca-Cola producerer ikke selv det færdige produkt, men et koncentrat. Dette koncentrat sælges så til licenserede tapperier, der tilsætter de resterende ingredienser som sukker, vand og kuldioxid, kommer produktet på flaske, og distribuerer det videre. På den måde har Coca-Cola udliciteret meget af produktions- og distributionsprocessen – de såkaldte capital expenditures, altså ejendom, udstyr, anlæg og teknologi. Den udgift var på tidpunktet for investeringen kun 160 mio. USD årligt for Coca-Cola selv, hvorimod tapperierne måtte punge ud med hele 1,3 mia USD om året. Lønmæssigt er det en lignende historie – Coca-Cola i USA har 17.000 ansatte, hvorimod tapperierne har hele 500.000 ansatte.

I praksis fungerer Coca-Cola nærmest som en softwarevirksomhed, i og med at de selv har relativt få omkostninger til produktion og distribution. Når en softwarevirksomhed som f.eks. Microsoft sælger en Windows-licens til Dell Computers, er produktet jo 100 % immaterielt. Altså er udgifterne til distribution ganske lave.

Tidligere producerede Coca-Cola sirup, men har nu yderligere effektiviseret processen ved at tage al sukker og vand ud, så virksomheden selv nu primært producerer koncentrat – produktet i sirupform sælges nu kun til udskænkningsstederne. Coca-Cola bruger kun ca. 10 % af deres omsætning på at producere koncentratet, og hvert år opjusterer de så prisen en smule. Resten af omsætningen er tilgængelig for branding, udbytter til investorerne osv.

Det kan måske overraske nogle, at transport, flasker mm. ikke koster selve Coca-Cola-virksomheden noget. Det skyldes, at man har outsourcet distributionen til f.eks. tapperier og forhandlere – det holder udgifterne nede – et forretningsmæssigt smart træk af sodavandsgiganten.

3. Et produkt der nærmest sælger sig selv

Coca-Cola er en veritabel pengemaskine, men alligevel overlader man til tapperierne/forhandlerne/udskænkningsstederne at bestemme prisen, som kunden i sidste ende betaler for drikkevaren. En flaske Coca-Cola i supermarkedet sælges i USA for ca. 24 cents – heraf går ca. 6 cents til Coca-Cola selv. Resten går til leddene længere nede i forsyningskæden, såsom tapperier, forhandlere, udskænkningssteder. Især udskænkningssteder såsom restauranter nyder godt af en særdeles attraktiv avance på Coca-Colas produkter – det er ikke ualmindeligt at tage 1-2 USD for en servering af Coca-Cola. Avancen kan således være så god som 10 x indkøbsprisen. Ikke så underligt, at restauranterne elsker Coke og ofte foretrækker produktet ift. deres konkurrenter – alle tjener penge og er glade.

4. Enorm skala

Udover den attraktive forretningsmodel bidrager den gigantiske volumen af solgte produkter til at nedbringe omkostningerne. Den gigantiske skala gør det i praksis umuligt for konkurrenter at underbyde Coca-cola prismæssigt.

5. Produktet og den menneskelige natur

Coca-Cola er et produkt, man kan drikke meget af før man føler sig mæt/tilfredsstilleret – fx kan man sagtens drikke 5 stk. 25 cl flasker om dagen. For os mennesker er munden ofte et meget personligt rum, som vi ikke putter hvad som helst i – det skal man ikke underkende vigtigheden af. Coca-Cola’s produkter er velkendte for os – vi ved hvad vi får, så vi har tendens til at vælge dem frem for noget mindre velkendt. Fx hvis du er på rejse i et andet land, vil du have tendens til at stole på Coca-Cola, som du har prøvet før. Samtidig er vi mennesker populært sagt vanedyr – og når først disse vaner er etableret, er de svære at ændre. Alle disse faktorer nyder virksomheden godt af.

One thing that people don’t understand… cola has no taste memory. You can drink one of these at 9 o’clock, 11 o’clock, 5 o’clock…You can’t do that with cream soda, root beer, orange, grape… You get sick of them after a while… There is no taste memory to cola.

– Warren Buffett

Om Coca-Cola i fremtiden vil blive påvirket af en øget bevisthed om sundhed hos forbrugerne, er muligt. Man skal dog ikke underkende vigtigheden af Coke’s stærke appel til den menneskelige natur, som hos mange kan tænkes at overtrumfe rationelle beslutninger om at nedbringe indtaget af sukkerholdige produkter.

6. Buffett og Munger’s research og tankegang

Berkshire Hathaway’s duo Buffett og Munger er kendt for at være overordentlig grundige i deres research af mulige investeringer – de siger nej til næsten alt – kun ganske, ganske få virksomheder kommer gennem nåleøjet og bliver overvejet som investeringsobjekter. Dette giver duoen markante fordele ift. næsten alle andre investorer:

- Buffett og Munger har mere information at basere investeringscasen på og er villige til at grave dybere end de fleste andre. F.eks. læste de samtlige af Coca-Colas årsregnskaber fra de seneste 70 år.

- De har multiple samspillende mentale modeller, som de matcher op mod og kombinerer med hinanden. Tilsammen resulterer dette ofte i hvad Charlie Munger kalder en “loolapalooza-effekt”.

- De to er dygtige til at danne en syntese baseret på denne information – de besidder en evne til at destillere den viden, som de opnår om virksomheden og ekstrahere meningsfulde konklusioner fra den.

Såvad lærte de så i deres research? Blandt de indsigter de ekstraherede/syntetiserede fra denne grundige læsning, var:

Buffett og Munger læste samtlige af Coca-Colas årsregnskaber fra de seneste 70 år, før de besluttede sig at investere i virksomheden – det er bare et eksempel, der vidner om deres dedikation til reasearchprocessen.

- I Cokes historie havde der ikke været et år, hvor antallet af solgte kasser Coca-cola ikke oversteg salget året før, selv ikke under børskrakket i 1929, eller de to verdenskrige.

- Coke gennemgik en international geografisk ekspansion – især under 2. verdenskrig tog de amerikanske soldater drikken med sig overalt hvor de rejste. Buffett og Munger konkluderede, at startbanen for virksomheden – altså tiden hvor virksomheden kunne blive ved at vokse – var virkelig lang.

- De fandt følgende mentale model nyttig: Som mennesker har vi brug for ca. 1,5 liter væske om dagen. De fleste foretrækker at den indeholder smag frem for bare vand. Deres tankegang var, at hvis bare halvdelen af verdens forbrugere indtager væske som er tilsat smag, og hvis Coca-Cola kan sælge halvdelen af denne volumen, ville enhver Coca-Cola-investors lykke være gjort. De kiggede desuden på det faktum, at antallet af mennesker, verdens BNP og population er stigende – og så det var sandsynligt at Cokes forretning ville stige med denne vækst. Buffett og Munger baserede altså deres estimater på egne omtrentlige, grove beregninger, frem for at være underlagt andres opfattelser af investeringscasen – på den måde lod de sig ikke begrænse af såkaldt anchoring bias.

- De vurderede Coca-Colas ledelse som særdeles kompetent.

- De vurderede, at Coca-Colas forretning ville klare sig, selv hvis det skulle komme til asteroidenedslag, atomvåbenkrig eller totalt anarki. Hvis fx en asteroide udslettede 80 % af jordens befolkning, ville folk stadig være villige til at bytte et par minutters arbejde for en læskende cola. Altså var der tale om en særdeles stabil forretning.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Buffett får over 50 % af aktiens købspris i udbytte hvert år

Buffett ejer stadig sin Coca-Cola-position. Bare i udbytte giver hans Coca-Cola-aktier ham 51,7 % af sin oprindelige investering foretaget i årene 1988-1994. Dvs. han får sin oprindelige investering igen hvert andet år uden behov for at gøre noget. Justeret for inflation er dette tal 23 %, dvs. den købekraft han investerede, får han igen ca. hvert 4. år. Coke er på den måde et fremragende eksempel på Buffett’s langsigtede investeringsstrategi.

You don’t make money when you buy and you don’t make money when you sell. You make money while you wait.

– Charlie Munger

Buffett’s særlige forhold til Coca-Cola

Som Buffett selv siger, fik han allerede som 6-årig fornemmelse for, hvor attraktivt et produkt Coca-Cola er:

I believe I had my first Coca-Cola in either 1935 or 1936. Of a certainty, it was in 1936 that I started buying Cokes at the rate of six for 25 cents from Buffett & Son, the family grocery store, to sell around the neighborhood for 5 cents each. In this excursion into high-margin retailing, I duly observed the extraordinary consumer attractiveness and commercial possibilities of the product. I continued to note these qualities for the next 52 years as Coke blanketed the world. During this period, however, I carefully avoided buying even a single share. Only in the summer of 1988 did my brain finally establish contact with my eyes.

– Warren Buffett

Selvom Buffett allerede havde erkendt, hvor fremragende en virksomhed Coca-Cola var, ventede han altså tålmodigt 52 år, før han fandt forholdene ideelle til at investere i virksomheden. Et lille kuriosum: Inden han begyndte at sælge Coke dør-til-dør, havde Buffett allerede kvalificeret beslutningen ved systematisk at kigge på distributionen af de brugte kapsler i de sodavandsautomater han undersøgte – det overvejende flertal af disse kapsler kom fra åbnede Coca-Cola-flasker. Det vidner om, at Buffet allerede fra en tidlig alder udviste en overordentlig systematisk tilgang til investering.

På bare to år får Buffett udbetalt udbytte svarende til hvad han betalte for sin 6 % andel af Coca-Cola – så det er ikke underligt, at han er kendt for at have udtalt: “Our favorite holding period is forever.”

Er Coca-Cola stadig en god investering her i starten af 2022?

Som investering repræsenterer virksomheden i mine øjne først og fremmest stabilitet, med en relativt stor forudsigelighed for investorerne. I et marked præget af inflation har Coca-Cola mulighed for at justere prisen på sine produkter, hvilket gør virksomheden relativt modstandsdygtig over for inflation.

- Det seneste regnskab fra Coca-Cola (4. kvartal af 2021) viste, at omsætningen steg 9,9 % YoY, altså i forhold til samme kvartal året før til 9,46 mia. USD.

- Coca-Cola har aktuelt en ROIC på 11 %. ROIC er et udtryk form hvor effektivt en virksomhed bruger sin kaptal til at generere profit. For hver 100 kroners kapital genererer virksomheden altså 11 kr om året. Det er hvad ROIC (Return On Invested Capital) essentielt fortæller os. Man kan tænke på ROIC som virksomhedens interne forretningsmotor, uafhængigt af aktiekursen.

- Coca-Cola har aktuelt en P/E 28. Det tal fortæller os, at vi som investorer i Coca-Cola – med den nuværende aktiekurs – betaler 28 kr for 1 år af virksomhedens indtjening. En P/E på 17 er markedets historiske gennemsnit og en P/E på 36 er markedets aktuelle gennemsnit (målt på de 500 største amerikanske virksomheder siden 1880 – den såkaldte Schiller PE).

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Lidt hovedregning: Der er 3 måder virksomheder kan overføre deres indtjening til investorerne: Stigning i aktiekursen, udbytte og aktietilbagekøb. Vi kan altså danne os et overblik over det afkast, Coca-Cola leverer til os som investorer ved lidt simpel hovedregning: I 2021 leverede Coca-Cola en indtjening per aktie på 2,46 USD og et udbytte per aktie på 1,68 USD. Altså blev der for hver aktie leveret 2,46 + 1,68 / 61,97 USD (aktiepris i skrivende stund), svarende til et afkast på 6,7 % i 2021. I de seneste 10 år fra marts 2012 til marts 2022 har virksomheden foretaget aktietilbagekøb af gennemsnitligt omkring 1 % af aktierne om året, men aktuelt er der ikke aktietilbagekøb af betydning. Aktiens pris (KO) steget med 6,0 % årligt, og der er blevet udbetalt et udbytte på godt 3 % årligt. Samlet set kan vi altså forvente et afkast på 6-7 % + 3 %, altså i omegnen af 10 % om året.

Hvad Buffett så

I Coca-Cola så Buffett og Munger en fremragende virksomhed med en unik varig konkurrencefordel i form af brand og enorm skala, en meget stabil vækst gennem mere end et århundrede, en kompetent ledelse, et produkt der appelerer til den menneskelige natur, samt ikke mindst en attraktiv forretningsmodel med procentmæssigt relativt lave faste udgifter som følge af en softwarelignende forretningsmodel.

Hvad kan vi lære?

Der er mange læringsmæssige guldkorn at hente fra Buffet’s investering i Coca-Cola. Her er nogle af mine:

- Når vi skal vurdere en potentiel investering, er det essentielt at kigge på virksomheden, og medtage både ‘hårde’, kvantitative parametre – såsom nøgletal og strukturering af forretningsmodellen -, såvel som ‘bløde’, mere kvalitative parametre – f.eks. Coca-Colas appel til den menneskelige natur. Hvis de to går op i en højere enhed, taler det alt andet lige for en attraktiv investering.

- Der er mange løfter i investeringsverdenen om f.eks. fremtidig vækst – endnu stærkere står dog virksomheder, der allerede har bevist deres styrke.

- Selvom en investering er relativt ‘dyr’ ift. markedet, kan den godt være billig i forhold til hvad den er værd – det var tilfældet da Buffett købte sin andel i Coca-Cola – Buffett så, at virksomhedens ‘skjulte’ fordel i realiteten gjorde aktien relativt billig. Nogle gange ligger der altså nærmest diamanter og flyder på gaden – vi skal bare kigge efter dem.

- Tålmodighed er en undervurderet fordel for en investor – den gode investor lader renters rente og dermed tiden arbejde for sig – Buffett’s årlige udbytte fra Coke på mere end 50 % af investeringen er et godt eksempel på dette. Ofte kan den bedste strategi være at lade investeringen passe sig selv.

- Det lønner sig for investoren at tilgå researchprocessen med systematik og grundighed – disse danner desuden grobund for en stærk overbevisning og tiltro til egne beslutninger, selv når ens opfattelse går i mod markedets opfattelse.

Coca-Cola på en månedsgraf