Excluded

Alpha-indikatoren – Invested.dks hemmelige våben

For nogle år siden satte vi på Invested.dk os selv det mål, at vi gerne ville udvikle en algoritme, som kunne finde aktier, der klarer sig bedre end det generelle aktiemarked. Efter en lang række eksperimenter og test er vi nu klar til at præsentere resultatet af den mest lovende algoritme.

Du kan tilmelde dig denne service ved at blive betalende medlem af Invested.dk

Algoritmens købssignal bliver udløst i de tilfælde, hvor et firma aflægger et meget positivt regnskab, og hvor aktiemarkedet efterfølgende reagerer særdeles positivt, sådan at kursen på aktien skyder markant i vejret. Vi har i vores tests fokuseret på de seneste 15 år i det amerikanske aktieindeks SP500, og resultaterne ser ud, som vist herunder.

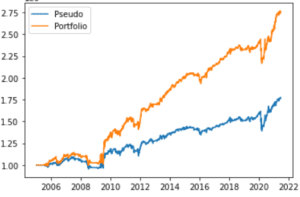

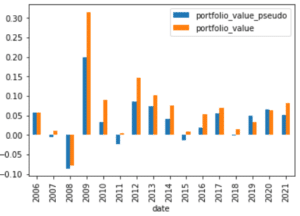

I dette eksperiment har vi købt aktier, baseret på alpha-indikatoren, og performance vises med den orange graf. Som benchmark har vi købt SP500-indekset i tilsvarende mængder og på samme tidspunkter, som aktierne er blevet købt.

Resultatet er en stabil overperformance, som strækker sig ud over næsten alle år og alle perioder. Man kan ud fra grafen se, at man ikke er immun over for aktiemarkedet generelle nedture – f.eks. i 2008 og 2020 – når man handler strategien. Men i 14 ud af 16 år ville man have oplevet, at man klarede sig bedre med denne strategi, end man ville have klaret sig ved at investere i det generelle indeks. Herunder kan resultaterne af testen ses, år for år.

Algoritmen tager udgangspunkt i en ineffektivitet i markedet, som opstår efter et firmas aflæggelse af regnskab. Når regnskabet bliver offentlig kendt, så burde informationen hurtigt blive absorberet af markedet, og priserne burde tilpasse sig efter en effektiv markedspris.

I praksis er det ikke det, der sker. For når virksomheder aflægger et særdeles positivt regnskab, så har aktien en tendens til at drive yderligere opad i ugerne og måneder efter regnskabet. Tilsvarende kan virksomheder, som aflægger meget negative regnskaber også opleve, at de driver yderligere ned i pris i den kommende tid.

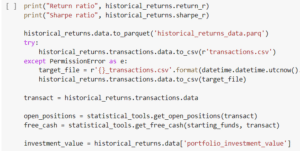

Dette fænomen blev beskrevet allerede tilbage i 1968 af Ray J. Ball & P. Brown og er siden blevet dokumenteret i hundredevis af akademiske studier. På Invested.dk har vi foretaget vores egen test og gennemgang af denne hypotese, og derefter fintunet algoritmens vægte via machine learning. Det har givet os et kraftfuldt værktøj at handle aktier med, og vi har nu mulighed for at dele resultaterne med vores brugere, og samtidig give mulighed for, at man kan abonnere på en service, der fortæller, hvilke aktier vi køber, og hvornår vi køber dem.

Du kan tilmelde dig denne service ved at blive betalende medlem af Invested.dk

Invested.dk’s egne test har fokuseret på via machine learning at fintune værdierne på de forskellige parametre, som har betydning for, hvordan strategien skal handles. Det drejer sig blandt andet om:

- Hvor stor stigningen i aktieprisen skal være for at alpha-indikatoren slår ud og giver et købssignal

- Hvor lang tid – målt i dage – efter regnskabsaflæggelsen, man skal købe aktien. Vores tests viser, at man ikke nødvendigvis skal købe aktien med det samme, men derimod vente nogle dage, indtil markedet har absorberet nyheden

- Om det giver mening kun at handle strategien i et opadgående marked, målt ved at prisen ligger over et bestemt glidende gennemsnit.

- At analysere, om det giver mening at shorte aktier, som har aflagt et dårligt regnskab og umiddelbart efter regnskabet falder i pris

Vores test viser, at det primært giver mening at købe de gode aktier, men ikke shorte de dårlige aktier, og at det giver mening kun at handle strategien i et marked, som er i en opadgående trend.

Ovenstående grafer viser, at en investering i disse aktier i gennemsnit kan forventes at slå markedet, men at der sagtens kan være en stor spredning i udfaldet på den enkelte aktie. Det betyder, at der er en realistisk risiko for at få mindre afkast end markedet, eller tabe penge. Over tid og med flere aktier kan man dog forvente at slå aktiemarkedet. Jo flere aktier, som man køber ud fra strategien, jo bedre en spredning vil man få, og det vil i længden give de bedste resultater. Køber man bare en enkelt eller to aktier efter strategien, vil resultatet være mere tilfældigt.

Man bør også være opmærksom på, at man i et aktiemarked, som generelt er faldende, også vil se disse aktier falde. Det skyldes korrelationerne på aktiemarkedet. I et stærkt faldende marked vil 95% af aktierne falde, og det vil man ikke undgå med denne strategi. Til gengæld har man mulighed for at overperforme i et opadgående marked.

En anden god måde at sprede sin risiko på er ved at købe aktierne over en længere tidsperiode. Så i stedet for at købe 15 aktier i løbet af den samme uge, så kan man sprede købene ud over nogle måneder. Det vil give en bedre spredning ift. at undgå en dårlig periode i aktiemarkedet.

Med Invested.dk’s alpha-indikator bliver det lettere for dig at finde de gode aktier. Og for at gøre det lettere for os selv at handle disse aktier, har vi opsat en e-mail-service, som vil give et udvalg af de aktier, som alpha-indikatoren fremhæver. Optimalt set skal man ifølge vores tests holde aktierne i ca. 4 måneder efter købsanbefalingen for at få de bedste resultater.

Som betalende bruger på Invested.dk kan du også få tilsendt disse signaler, når de fremkommer. Du kan tilmelde dig her

Man skal naturligvis være klar over, at Alpha indikatorens historiske afkast ikke garanterer fremtidige afkast og at købsanbefalinger er på egen risiko og ikke skal ses som individuel investeringsrådgivning.

Se også følgende webinar, hvor vi forklarer Alpha-indikatoren: