Analyser & meninger

Derfor er inflationsproblemet langt større end vi tror

Selvom krigen i Ukraine lige nu dominerer på markederne, lurer inflationsspøgelset stadig i baggrunden – ja faktisk er inflationen kun blevet accelereret af krigen. I denne artikel dykker vi ned baggrunden for USA’s inflation, der reelt er højere end rapporteret. Faktisk er den på hele 15 %, i følge de skarpe investorhjerner som invested.dk har snakket med. Og sidst i artiklen kigger vi på, hvordan vi som investorer kan positionere os bedst.

Krig i Ukraine, stigende råvare- og energipriser, forsyningsproblemer samt en historisk mængde af trykte penge har bidraget til at vi her i 2022 må slås med en historisk høj inflation.

Krig i Ukraine, stigende råvare- og energipriser, forsyningsproblemer, samt en hidtil uset aktivitet i de amerikanske seddelpresser, sådan at 80 % af alle amerikanske dollars der eksisterer i dag, er trykt i de seneste 2 år. Alt dette har bidraget til, at vi her i 2022 må slås med en historisk høj inflation. Først for nylig har problemet for alvor nået den brede offentligheds opmærksomhed, og der er er ingen tvivl om, at inflation nu er et stort og globalt problem. Den klassiske løsning er højere renter, som er kendt for at give opbremsning i økonomien.

– I am worried about inflation. Inflation is excessive. Higher inflation means higher interest rates, higher interest means lower asset prices.

Sådan sagde den amerikanske milliardærinvestor og af hedge fund-grundlægger Howard Marks i et Bloomberg-interview i januar 2022. Den sammenhæng er velkendt. Men som vi skal se senere, er denne løsning ikke nok til at tøjle inflationen – i hvert fald ikke i USA.

Hvorfor er den reelle inflation i USA dobbelt så høj som vi tror?

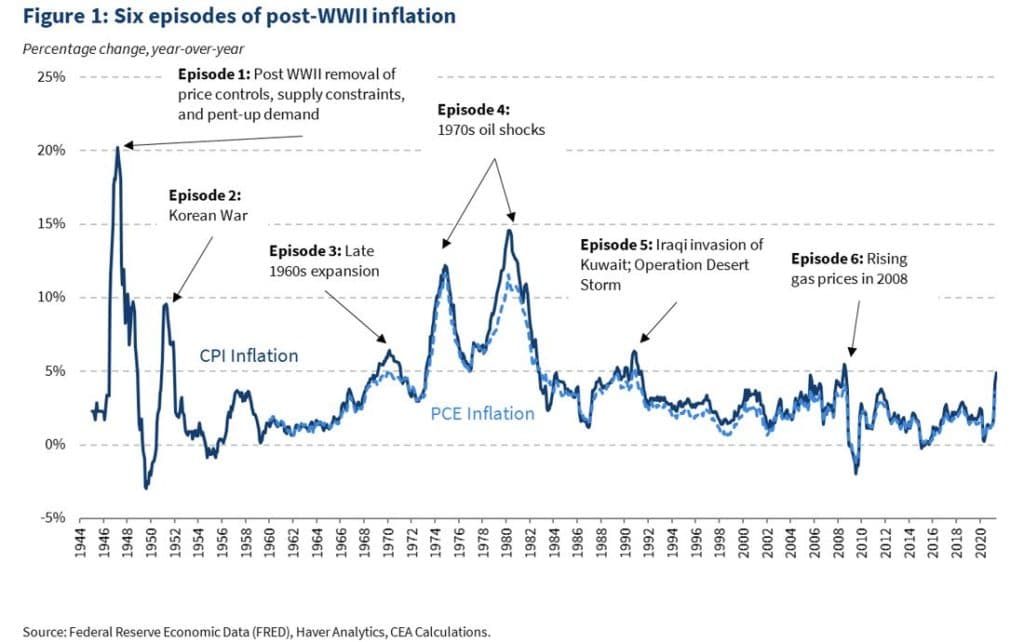

USA’s officielle inflationstal her i 2022 er de højeste i 40 år, som grafen herunder viser. Vi kan desuden se, at tidligere episoder med høj inflation har været relateret til problemer, der minder om de nuværende.

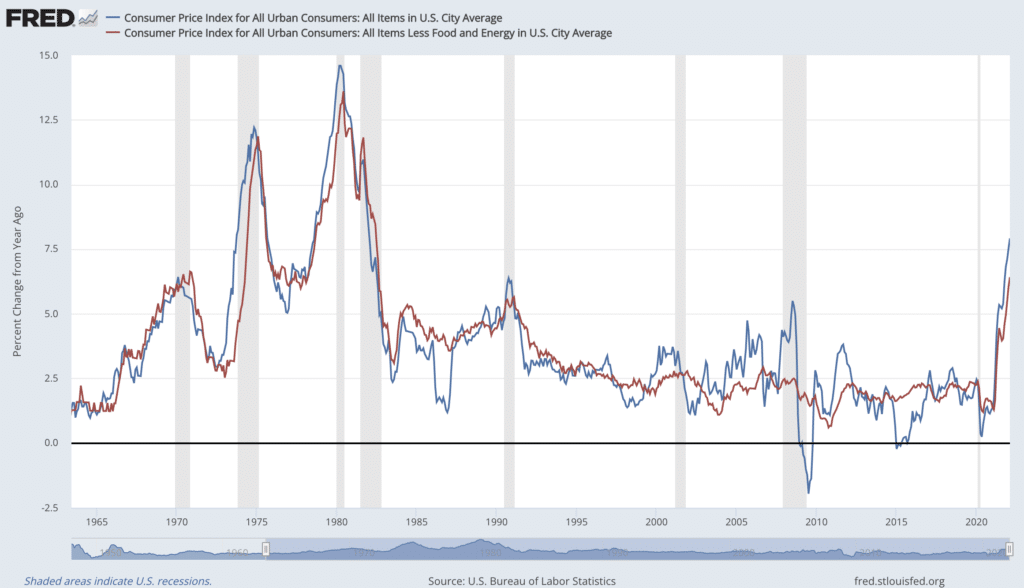

I følge denne graf fra den amerikanske centralbank er den amerikanske inflationen 7,5 % her i foråret 2022 og tallet har ikke været så højt siden 1980’erne. I virkeligheden står det dog endnu værre til – inflationen i USA er reelt 15 % – det mener vore webinargæst analytiker Gary Brode og flere tunge drenge i den amerikanske investorverden. Som nævnt skyldes underestimeringen i følge Brode, at FED har baseret sine tal på pseudodata, så de viser et pænere billede end i virkeligheden. Grafen viser udviklingen af det alment accepterede mål for inflationen, nemlig det amerikanske forprugerprisindeks, også kaldet Consumer Price Index (CPI). FRED står for Federal Reserve Economic Data.

Situationen er ifølge den anerkendte amerikanske analytiker Gary Brode fra og hans team af investorer og analytikere hos Deep Knowledge Investing endnu værre, end hvad vi kan læse i de officielle tal. Det gjorde Brode rede for, da han deltog i invested’s webinar om inflation for nyligt. Som Gary forklarede, har den amerikanske centralbank (FED) et incitament til at underrapportere inflationen, så situationen ser bedre ud, end den i virkeligheden er.

I ovenstående graf er igen vist, hvordan den amerikanske inflation har udviklet sig siden 2. verdenskrig i følge den amerikanske centralbank FED. Med pile er desuden angivet, hvad nogle af de høje inflationstal har været gennem tiden har været relateret til. FED har anvendt dtt alment accepterede mål for inflationen, nemlig det amerikanske forprugerprisindeks. Men læg mærke til, at det er de officielle tal, der er angivet (CPI – consumer price index). De reelle tal er væsentligt højere, bla. i følge respekterede analytikere som Gary Brode, og tunge drenge i investeringsverdenen, såsom milliardærinvestor Bill Ackman.

For det første har centralbanken jo til opgave at holde kontrol med inflationen, og deres monstrøse money printing i de seneste 2 år (omkring 16.000 mia USD blev tilføjet de 4.000 mia USD der var i cirkulation) har ikke just bidraget til at kontrollere inflationen – tværtimod. For det andet vil højere inflation øge presset på FED om at hæve renterne, for at inflationene ikke løber løbsk, og det vil gøre det dyrere for USA at servicere landets gæld, der er på hele 30.000 mia. For det tredje kan man i mine øjne argumentere for, at en højere rapporteret inflation fra FED i sig selv vil forværre inflationen, f.eks. fordi handlende vil hæve prisen på varer, og lønmodtagere vil kræve højere lønninger for ikke at få en reel lønnedgang – en selvforstærkende effekt, de færreste vil være interesseret i.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

Det er nogle af årsagerne til, at FED i deres seneste rapport har lavet så mange som 70 justeringer til inflationstallet (CPI). Grundlæggende har de i følge Gary Brode kommet frem til tal som de ikke kunne lide, og så har de ændret dem til tal, som de kunne lide. I forvejen er CPI et pseudomål for inflationen, bl.a. fordi den er baseret på, hvad folk tror de ville kunne udleje deres bolig for, fremfor den reelle boligpris.

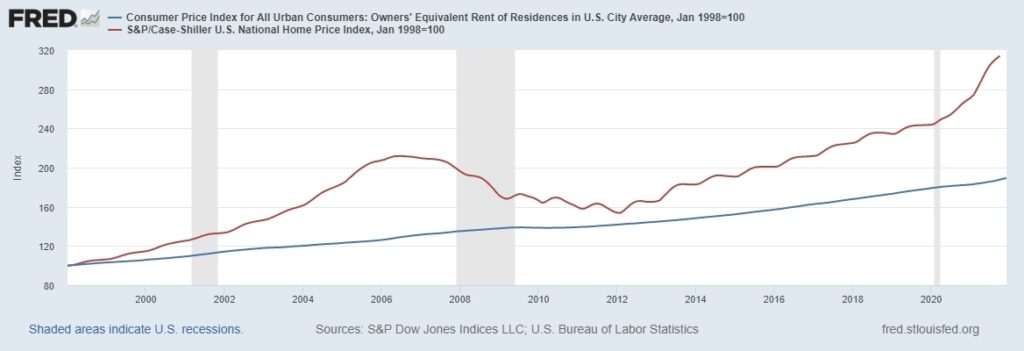

I vores webinar med Gary Brode bad han invested.dk om at dele ovenstående graf med vores brugere. Grafen viser nemlig, hvordan den amerikanske centralbank opererer med pseudotal for at pynte på inflationen, som deres monstrøse trykning af dollars har bidraget til. FED’s pseudotal vist med blåt viser en inflation på det amerikanske boligmarked på kun 4 % om året, mens det reelle tal er 18-20 % (den røde linie). Boligpriserne er en væsentlig del af det alment acceptere mål for inflation, det såkaldte forbrugerprisindeks, på engelsk CPI . Den blå graf er baseret på hvad folk tror de kunne udleje deres bolig for (Owner’s equivalent) , hvor den røde graf er baseret på den reele boligpris (CASE Schiller Home Price Index).

Gary Brode og Deep Knowlegde Investing er ikke alene om at problematisere FED’s underrapportering af inflationen. Afvigelsen i ovenstående graf er på linie med det, som den amerikanske milliardær og hedge fund manager Bill Ackman udtalte allerede i december 2021:

– The inflation that households are actually experiencing is raging and well in excess of reported government statistics. Han fortsætter: – Owners’ equivalent rent in reported core CPI was 3.5% year-over-year. The largest owners of nationwide single family rentals are reporting 17% year-over-year rent increases.

Boligkomponenten bidrager i følge Gary Brode med omkring 1/3 af CPI. Om den samlede inflation i USA vurderer Gary Brode og hans team, at:

– En inflation på 7,5 %, som Fed hævder, er i vores øjne at undervurdere det virkelige billede. Vi tror, inflationen er tættere på 15 %.

15 % inflation – hvad betyder det for den enkelte, og kan den tøjles?

Inflation is a way of stealing from the people who save.

– Gary Brode

Inflation er en form for tyveri fra ‘manden på gaden’. Det påpegede Gary i vores webinar på invested.dk. Manden på gaden har måske forsøgt at gøre det rigtige og spare lidt op fra sin lønindkomst, men med inflation vil hans købekraft alt andet lige svækkes af de stigende priser. Selvom hans beholdning dollars er uændret, udhules værdien altså, således at 100 dollars i dag kun er 85 dollars værd om et år.

Når menigmands penge bliver mindre værd for hver dag, der går, er den klassiske respons fra centralbanken at hæve renten. For når kapital på den måde bliver sværere tilgængeligt, vil det at bremse inflationen. Ifølge Brode har chefen for den amerikanske centralbank, Jerome Powell, dog ikke gode kort på hånden til at gøre det:

– Powell kan ikke hæve renten tilstrækkeligt, uden at markedet krakker. USA har en effektiv rente på mellem -7 og -15%, afhængig af hvilke tal du tror på, og 30.000 milliarder dollars i gæld. Så tanken om stigende renter gør mig alt andet end “bullish” , siger Gary Brode.

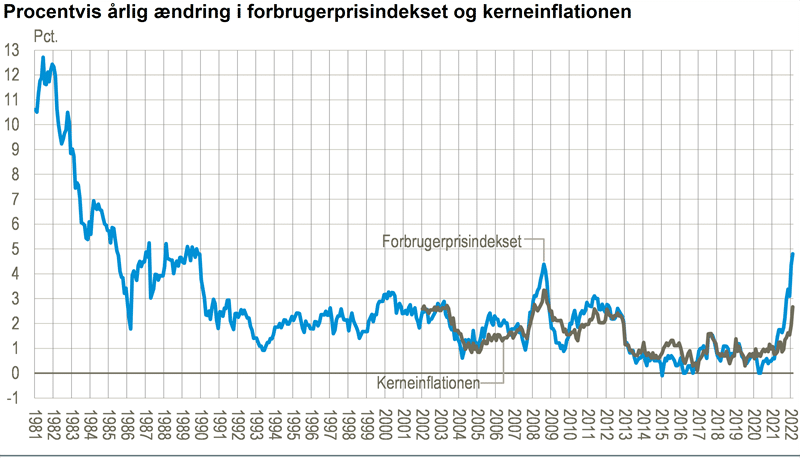

De danske tal for inflationen minder om de amerikanske tal – omend i mindre skala – i februar 2022 var inflationen i Danmark 4,8 %, idet det samlede danske forbrugerprisindeks steg med 4,8 pct. i forhold til samme måned året før. Det er den højeste stigning i inflationen siden december 1989. I Danmark er det høj grad prisændringer inden for varer, der hæver årsstigningen i forbrugerprisindekset.

Den amerikanske centralbank er altså i en kattepine – stigende inflation er et stort problem, især for den enkelte borger i et samfund. Men hvis Powell’s hæver renten for at tøjle inflationen, kan det udløse en recession. USA kan altså vælge mellem inflation og recession – ingen af muligheder er særligt attraktive.

Er der en dybere baggrund for inflationen?

Inflation is how empires die.

– “Gary

Hvad mener Brode med ovenstående citat? Svaret skal findes i en dynamik af, der er beskrevet af anerkendte milliardærinvestor Ray Dalio. Han formidlet denne pointe i sin nye bog The Changing World Order. Lad mig kort forklare:

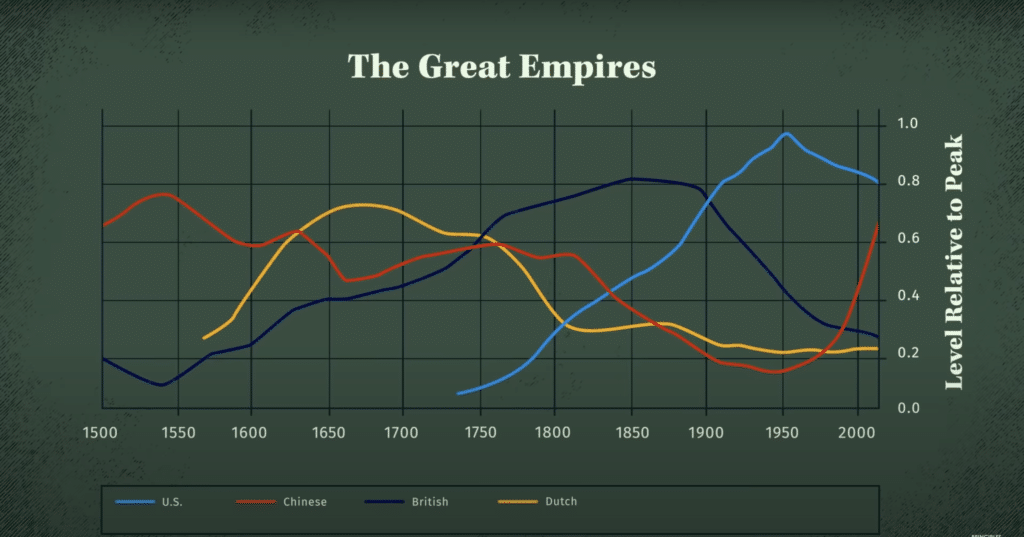

Dollaren er verdens dominerende valuta. Men det vil den ikke blive ved med at være. Samme gamle historie, denne gang blot et nyt land og dets imperium. Tidligere er nøjagtigt det samme nemlig sket for Kina, Holland, England, dengang det var disse lande, der rådede over verdens vigtigste valuta. Nu er verden domineret af USA. Historien viser, at landene kan tøjle inflationen til et vist punkt, men på et tidspunkt bliver processen med at trykke penge uholdbar. Når inflationen ikke kan længere kan kontrolleres, kan det være et symptom på, at imperium har nået de senere stadier af sin dominerende rolle i verden. Det er det, Gary mener med sin udtalelse i ovenstående citat. Som grafen herunder viser, har hvert af de store imperier i historien har en cyklus med storhed og fald.

Det er helt naturligt, at inflation dominerer sent i imperiers levetid. Det er nemlig et symptom, når imperiets indflydelse i verden svinder. Det skete for den hollandske gylden i 1700-tallet, det britiske pund i 1900-tallet, og det vil også ske for den amerikanske dollar i det 21. århundrede. Den grundlæggende dynamik for disse imperier gør nemlig inflation uundgåeligt – graferne skildret herover er baseret på 18 relevante parametre for hvor godt et imperium klarer sig og er fra Ray Dalio’s bog The Changing World Order og i videoen af samme navn.

Manden bag grafen, Ray Dalio, bruger sine medarbejdere i verdens største hedge fund, Bridgewater Associates til at blive klogere, udforskevog afprøve ideer og indsigter. Således også med bogen om imperiers livscyklus verdenordenen. Dalio’s pointe er, at imperiers levetid er relativt forudsigelig, fordi den er underlagt denne cyklus – den kalder han “The Big Cycle” og den strækker sig typisk over 100-250 år. Det nuværende amerikanske imperium startede ifølge Dalio i 1949, men allerede nu er der begyndende tegn på, at vi nærmer os en overgang fra et imperium til et andet. Lær i denne sammenhæng mærke til hvordan USA’s og Kina’s grafer har udviklet sig siden 1950. Jeg kan varmt bogen til den, der gerne vil blive lidt klogere på de dynamikker, der bestemmer den skiftende verdensorden.

Hvis man har for travlt til at læse bogen, har Dalio destilleret sine pointer ie af sin bog i den animerede, men forbavsende seriøse og informative video The Changing World Order – videoen kan ses gratis her.

Hvordan beskytter man sig som investor i en verden præget af inflation?

Lad os nu fokusere på det højaktuelle infaltionsproblem. Om bare få måneder ventes stigende renter, der har til formål at afholde inflationen fra at løbe løbsk. Men FED-formand Powell kan som sagt IKKE øge renten tilstrækkeligt uden at markedet krakker. Derfor har vi altså udsigt til enten inflation eller recession. I det investeringsmiljø er responsen fra Gary Brode og Deep Knowledge Investing at gøre følgende:

- forsat at eje aktier i et begrænset antal kvalitetsvirksomheder, der må forventes at klare sig relativt godt, uanset markedsforhold

-

at hedge sig mod inflation

- at hedge mod forventede rentestigninger – f.eks. ved at købe S&P500 put options

I sine hedge bets nævnte Gary Brode blandt andet olie og veletablerede olieselskaber med eksisterende produktion (det skal nævnes, at webinaret blev afholdt kort før Ruslands invasion i Ukraine, men hans pointer er stadig højst relevante). Klassiske ædelmetaller som guld og sølv har også lige nu en plads i Deep Knowlegde Investings portefølje. Gary anbefaler bl.a. guld og sølv ETF’er.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

I et miljø præget af inflation er det desuden en god idé et eje såkaldte fixed assets, og det er en fremragende idé at eje såkaldte fixed assets with leverage – har er fast ejendom det klassiske eksempel. Hvorfor det er så god en idé, samt hvordan han selv har gjort det, uddyber Brode i webinaret vi afholdt med ham. Det som findes i sin helhed på vores YouTube-kanal her, hvor han desuden tilbyder invested.dk’s medlemmer en gratis måneds abonnement på adgang til hans viden i Deep Knowledge Investing (kig i videoens beskrivelse).

Vi er nu i en tid, hvor inflation gennemsyrer næsten alt og ikke sådan lader sig tøjle. Og man må forvente, at inflationen med sin selvforstærkende dynamik vil have stigende betydning i årene fremover i en verden fuld af forandring.