Analyser & meninger

Bedste aktier i 2023: Invested.dk’s aktieraketter

2022 var et aktieår, som de fleste formentlig gerne vil glemme. Men erfarne, og koldblodige, investorer ved, at det netop er, når stemningen er værst, at muligheder kan opstå.

Her på invested.dk har vi kigget dybt i krystalkuglen for at finde vores bud på spændende og gode aktieanbefalinger for det nye år – kort sagt de bedste aktier i 2023. Når man udvælger potentielle aktieraketter, er der ofte tale om aktier, som ligger ude i overhalingsbanen. Det vil sige, at aktierne har et potentiale til at stige over 50-100% et år, men også vil falde mere end indekset, hvis vindene ikke blæser den rigtige vej.

På aktiemarkedet er der aldrig garanti ved aktieanbefalinger – særligt ikke, hvis en pludselig krise rammer, som i 2020 eller 2008. Men du kan i hvert fald bruge følgende liste til inspiration i jagten på de bedste aktier i 2023. En oplagt måde at bruge raketterne på er at udvælge dem, du bedst kan lide, og bruge dem som supplement til din almindelige portefølje.

>>>> Download i stedet alle forslagene som praktisk e-bog her <<<<<

Nogle af de følgende aktier kan handles på Markets.com med mulighed for at geare positionen , og de andre kan handles på enten eToro eller Saxo Bank. Vi har ud for hver aktie angivet, hvor den kan handles.

Bedste aktier med potentiale i 2023:

Her er de aktier, vi synes er mest spændende i aktieåret 2023. Ved hver aktie har vi angivet, om risikoen er høj, mellem eller lav. Risiko og afkast følges som regel ad, så hvis du har en høj risiko, så har du normalt også mulighed for at få et højt afkast. Til gengæld er der også en fare for, at aktien kan falde relativt meget. Du kan læse vores idéer til aktier på denne side, og du kan melde dig gratis ind hos invested.dk og løbende få mange flere aktietips.

McKesson Corporation (NYSE:MCK). Risiko: Mellem

Aktieåret 2022 er blevet ramt hårdt af recessionsfrygt, og derfor er mange investorer og hedgefonde på udkig efter investeringer, som ikke vil være særlig påvirket af en nedgang i den økonomiske aktivitet. Hvis vi er på vej ind i en recession, som nogle frygter, så er sundhedssektoren typisk en af de sektorer, som klarer sig relativt bedre i sådan en periode. Det skyldes, at vi ikke bliver mindre syge, eller mindre behandlingskrævende i en tid, hvor det økonomisk set går dårligt – måske snarere tværtimod. Vi skal stadig bruge medicin i en tid, hvor det ikke går godt økonomisk.

McKesson Corporations afdeling i Canada

Den amerikanske medicinaldistributør McKesson er et stærkt bud på en aktie inden for denne sektor og en lille juvel af en overset aktie. Selskabet har en trecifret milliardomsætning i dollars, men er kun kendt af få. McKesson distribuerer medicin, medicinsk udstyr, plejeprodukter og IT, som er relateret til sundhed. Selskabet leverer 1/3 af alle lægemidler i USA og har over 78.000 ansatte. I årene siden 2000 har det stort set ikke været et år, hvor det er gået tilbage for selskabet, og det på trods af, at vi har haft både en IT-boble, en finanskrise og en corona-krise. Derfor betragter mange analytikere McKesson som en aktie, som vil kunne klare sig relativt bedre end markedet igennem en recession.

Efterhånden som den globale befolkning bliver ældre, er der større sandsynlighed for, at folk bliver diagnosticeret med kroniske medicinske tilstande, og efterspørgslen efter McKessons services vil derfor vokse. Analytikere estimerer, at selskabets justerede EPS vil vokse med 9,5% årligt gennem de næste fem år, og det gør den til et bundsolidt valg i en usikker tid.

Når man investerer i McKesson har man også den fordel, at virksomheden opkøber sine egne aktier i stor stil. I løbet af de sidste ti år har selskabet reduceret antallet af aktier med omtrent 5% om året hvert år, og det giver investorerne den naturlige fordel, at man hvert år ejer lidt mere af virksomheden – og dermed dens overskud – hvis man ikke sælger sine aktier.

Opkøb af egne aktier i denne størrelse giver også prisen på aktien en naturlig medvind, og en af verdens mest kendte investorer, Warren Buffet, har da også investorer i McKesson to gange i år, hvilket er en yderligere blåstempling af virksomheden. Vi tror på, at aktien har gode udsigter på en 12-måneders horisont, og derfor er den med i vores bud på gode aktier i 2023. Men ideelt set vil man helst holde den længere for at sikre sig mod de store udsving, der kan være i aktiemarkedet på den korte bane.

McKessson Corporation kan handles på Markets.com med mulighed for at geare positionen eller uden gearing og kurtage hos eToro.

Teck Resources (NYSE:TECK). Risiko: Mellem

Teck Resources er et af Canadas førende mineselskaber og en af verdens største producenter af kul, som bruges til stålproduktion. Samtidig er Teck den største zinkproducent i verden, men planlægger på længere sigt at lægge sit hovedfokus på udvinding af kobber. Virksomheden har ambitiøse ekspansionsplaner og planlægger at øge produktionen med 530% over de næste ti år. Det gør aktien til en interessant købskandidat, gerne med en tidshorisont, som er længere end ét år, men allerede til næste år er der et godt potentiale, da Teck i 2023 forventer at fordoble produktionen af kobber. Denne ændring i strategi vil give det canadiske mineselskab en stærkere ESG-profil i forhold det nuværende fokus på kulkoks, og det vil også give en stærk stigning i omsætningen.

Teck Resources Limited

Teck har profiteret af de stigende råvarepriser, og i de kommende år forventer råvareeksperter en stor efterspørgsel på kobber i forbindelse med den grønne omstilling. Der skal blandt andet bruges enorme mængder kobber i produktionen af elbiler, og det er formentlig også en af grundene til, at Goldman Sachs vurderer, at kobberprisen kan stige så meget som 29% allerede til næste år. I det hele taget kigges der ofte efter råvareselskaber, når man leder efter de bedste aktier for 2023.

Teck kan til næste år få en positiv medvind af, at Kina forventes at gå væk fra sin nultolerance-politik over for Covid-19. Hvis der kommer mere gang i hjulene i Kina, vil det øge efterspørgslen på kobber og andre metaller, og dette spiller godt sammen med, at Teck i langt højere grad vil satse på kobber.

Den største risiko for virksomheden – og for udviklingen i aktieprisen – er, hvis vi kommer ind i en dyb recession, hvor efterspørgslen på råvarer falder helt bredt. Teck er dog blandt de virksomheder i branchen, som er bedst rustet til at håndtere dette, og de langsigtede perspektiver i aktien er under alle omstændigheder interessante. Teck Resources ser ud til at være lavt prissat med en P/E-værdi på 4,5, og det betyder, at aktien har en pænt potentiale i opadgående retning.

Teck Resources kan handles på Markets.com med mulighed for at geare positionen eller uden gearing og kurtage hos eToro.

Blackstone Mortgage Trust (NYSE:BXMT). Risiko: Mellem

Den høje inflation og de stigende renter har været dårlige nyheder for aktiemarkedet i år, men det er ikke nødvendigvis alle aktier, der tager skade af høje renter.

Blackstone Mortgage Trust (BMT’s) arbejder med finansiering af ejendomme og udbyder lån inden for denne kategori. Der er tale lån, som alle er variable, og derfor har de nuværende, stigende renter en stor, positiv indflydelse på BMT’s indtægter. Hvis den amerikanske centralbank sætter renterne op, så er det positivt for BMT, fordi de i givet fald tjener mere på deres lån. Så i modsætning til langt de fleste virksomheder, så er det altså positivt for selskabet, når vi har høje renter. På denne måde kan denne aktie fungere som en form for hedge – det vil sige risikoafdækning – i forhold til et scenarie, hvor inflationen er høj.

Naturligvis vil der være en risiko i tilfælde af en meget stærk og dyb recession, da BMT har blandt andet har sikkerhedsstillelse i kontorbygninger, som kan falde i værdi, hvis økonomien bliver markant forværret. Der er dog tale om kontorbygninger af højeste standard, og 1/3 af bygninger er helt nye, hvilket er en stor fordel i det marked. Så hvis man tror på, at inflationen og de højere renter kan bide sig fast, så giver Blackstone Mortgage Trust en god risikoafdækning mod et scenarie, hvor renter forbliver høje i et stykke tid. Værdiansættelsen ser på nuværende tidspunkt lav ud med en P/E-værdi på 9,3, og virksomheden handler til en pris, som er under dens egen indre værdi. Det giver potentielt en stor upside, forudsat at vi undgår en dyb recession.

Blackstone Mortage Trust kan handles på Markets.com med mulighed for at geare positionen eller uden gearing og kurtage hos eToro.

NexGen Energy Ltd. (NXE.TO). Risiko: Høj

Verdens energistruktur er under voldsom forandring. Der er stigende fokus på klimaneutral energi, og samtidig har krigen i Ukraine øget kravet til sikre energileverancer. Begge dele har sat det nuværende energisystem under pres, og man behøver bare at kigge på sin varmeregning for at konstatere, at noget er rivende galt.

Men måske ligger løsningen lige foran os: Sagen er nemlig, at atomkraft kan skabe energi i enorme mængder, samtidig med, at energien er CO2-neutral og kan udbygges i samarbejde med de enkelte landes alliancepartnere – det vil for Europas vedkommende sige lande såsom USA, Canada og Australien.

NexGen Energys mineområde i Canada

I det forgangne år er atomenergi igen kommet på alles læber, og spørgsmålet er, om målet om effektiv og klimaneutral energi overhovedet kan nås uden brug af atomenergi. En lille uranpille på 2,5 cm rummer lige så meget energi som 1 ton kul og 500 kubikmeter gas, og det er en enorm klimaneutral ressource som i stigende grad er svær at ignorere. Lige nu kører 450 atomreaktorer på fuld kraft i 32 lande, og yderligere 55 reaktorer er under konstruktion, imens over 100 er planlagt. Det sker samtidig med, at teknologien er under hastig udvikling mod meget sikrere værker og meget mindre værker – for eksempel de såkaldte SMR-reaktorer, der har containerstørrelse, og kan fragtes rundt i verden, hvor der er brug for effektiv energi.

Den hastige udvikling er ved at opbygge et stort pres på hele sektoren, og med reglen om udbud og efterspørgsel kan det meget vel ende i store prisstigninger i hele forsyningsledet. Ikke mindst i prisen på uran.

Som investor kan man ride med på bølgen på mange måde, og der er en fair chance for, at de bedste aktier i 2023 skal findes i netop uransektoren. Man kan f.eks. investere i selskabet NuScale, der er en børsnoteret amerikansk virksomhed, der designer og markedsfører små modulære reaktorer (SMR), der kan blive fremtidens atomkraftværker. En anden mulighed er at investere i Cameco, der er verdens største børsnoterede uranselskaber med base i Canada. Det er først og fremmest et mineselskab, men hvis man køber aktier i Cameco satser man bredt på, at uranprisen stiger og at hele uransektoren vokser. Cameco har nemlig deres arme inde i mange forskellige dele af atomenergiprocessen.

Som børsraket har vi dog kig på virksomheden NexGen Energy (NXE), der er et canadisk mineselskab, der ejer et af verdens største uranforekomster, kaldet Rook 1. Minen er stadig under udvikling, men hvis det går som NexGen håber (og som forekomsterne tyder på), så kan selskabet i løbet af de næste 10 år bygge den største uran-producerende mine i verden, langt foran Cameco. Allerede nu følger selskabets værdiansættelse prisen på uran – på speed. I de seneste to år er virksomhedens aktiekurs steget mellem 700-1000%, men i skrivende stund ligger kursen i en såkaldt ”pricerange”, og har 40-50% stigningspotentiale – alene op til den gamle kurstop. NexGen ledes af et team af erfarne uran- og mineindustri fagfolk med ekspertise på tværs af hele minedriftens livscyklus, inklusive efterforskning, mineudvikling og drift. Samtidig har selskabet gjort sig bemærket med en solid fokus på miljø og socialt engagement, hvilket har givet virksomheden en lokal pris for ansvarlighed.

Med verdens fornyede fokus på atomenergi kan NexGen gå en gylden fremtid i møde. Det kræver naturligvis, at selskabet formår at holde udgifterne under kontrol, indtil minen om nogle år forhåbentlig begynder at levere den store mængde uran som alle håber på.

NexGen Energy Ltd.-aktien kan handles hos Saxo Bank

Sangamo Therapeutics (SGMO.XNAS). Risiko: Høj

Sangamo Therapeutics er en amerikansk biotekvirksomhed med hovedsæde i Californien, der arbejder med at ændre og reparere gener i menneskelige celler for at helbrede eller lindre sygdomme. Blandt andet ved den såkaldte Zinkfinger-teknologi, der er en molekylær bioteknologisk teknik.

Når vi alligevel tager selskabet med som en potentiel aktieraket for 2023 skyldes det, at en række analytikere med speciale i biotech-virksomheder har et særdeles godt øje til Sangamo Therapeutics. Det gælder for eksempel den respekterede analytiker Gena Wang, der er leder af Biotech Equity Research hos storbanken Barclays. Hun ser en foreløbig upside i aktien på over 200%.

Endnu mere optimistiske er analytikerne hos Wells Fargo og Bank of America, der har et prismål for aktien på over 18 dollars – svarende til en stigning i skrivende stund på mere end 450%.

Bruger man teknisk analyse til at se på kursudviklingen i Sangamo Therapeutics sker der i øjeblikket noget særdeles interessant (årsskiftet 2022/23). Kursen er nemlig nede i et støtteniveau, hvor den har befundet sig adskillige gange før i de seneste 10-20 år, og hvor kursen hver gang er skudt op igen med utrolig kraft – senest i løbet af sommeren 2022, hvor aktien steg over 100% fra det nuværende kursniveau. Forrige gang skete det i 2017, hvor kursen efterfølgende steg med over 800%. Der er dog betydelige udsving undervejs, så her er tale om en aktie for den særdeles koldblodige og risikovillige investor. Følger man teknisk analyse bør man dog samtidig kraftigt overveje at skille sig af med aktien, hvis kursen ryger under 2 dollars.

En investering i Sangamo Therapeutics er forbundet med særdeles høj risiko, men baseret på analytikernes vurdering samt teknisk analyse af aktiekursen vurderer vi alligevel, at denne aktie er interessant for den risikovillige investor. Samtidig er mindre virksomheder i biotech-industrien netop et af de få steder, hvor man kan finde aktieraketter – selv, hvis børsmarkedet generelt er surt – fordi værdien i høj grad sættes efter udfaldet af selskabernes kliniske forsøg. Viser forsøgene positive resultater kan værdien af selskabet eksploderer fra dag til dag.

De kliniske resultater hos Sangamo Therapeutics bliver med jævne mellemrum offentliggjort på virksomhedens hjemmeside, og det kan ændre sig fra uge til uge. Som investor bør man derfor gøre sig selv den tjeneste at undersøge virksomhedens nuværende status, inden man investerer.

Sangamo Therapeutics-aktien kan handles hos Saxo Bank

CACI International (CACI:xnys) Risiko: Mellem

Det amerikanske selskab CACI International er blevet kaldt en overset value-aktie i forsvarssektoren, og selvom det kræver optimisme ligefrem at tro på en raketagtig stigning for selskabet i 2023, så kan CACI International vise sig at blive den stærke aktie, der trækker læsset i det nye år – selv i modvind.

CACI leverer specialiserede teknologi- og konsulenttjenester, primært til USAs forsvars- og efterretningstjeneste, men også til USAs allierede. Det gælder for eksempel inden for sikker kommunikation på slagmarken samt digital kortlægning og logistik – både i militæret, men også inden for konventionel transport.

CACI er først og fremmest vokset ved hjælp af opkøb, og siden 2000 har selskabet foretaget mere end 35 opkøb, så virksomheden i dag er svær at komme uden om, hvis man arbejder i det amerikanske forsvar. En af de seneste køb indbefatter f.eks. teknologi til overvågning af det såkaldte Dark Web, hvor cyberkriminelle og stater med dårlige hensigter boltrer sig i et forsøg på at skade USA og dets allierede.

I de kommende år bør CACI nyde godt af flere faktorer:

- Global øget fokus på forsvar og cybersikkerhed

- En stærk ledelse. Blandt andet en direktør, der selv ejer en betydelig andel aktier i selskabet

- En solid organisk vækst med god balance, der giver mulighed for flere opkøb

Flere ansete analytikere har samtidig et godt øje til aktien. Blandt andet Matthew Sharpe, der er Vice President hos storbanken Morgan Stanley. Han opgraderede sit syn på aktien omkring årsskiftet 22/23, og ser en pris oppe omkring 355 dollars i de kommende måneder.

Investeringsselskabet Upslope Capital, der er aktiv med analyser hos investeringssitet Seeking Alpha har for nyligt lagt CACI International ind blandt selskabets foretrukne forsvarsaktier. Begrundelsen er, at CACI International fremstår ”meget velpositionerede i det nuværende usikre makroøkonomisk og geopolitisk miljø”.

Med et 2023, der på ingen måde lover mere fredeligt end 2022, kan forsvarsindustrien vise sig som den sektor, der klarer skærene. Og her kan CACI International være en af dem, der overrasker positivt. I skrivende stund er aktien meget tæt på at lave en ny kursrekord, og hvis det sker, kan aktien sandsynligvis få yderligere momentum op.

CACI International-aktien kan handles hos Saxo Bank

VanEck Junior Gold Miners UCIT (G2XJ:xetr)

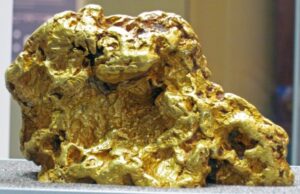

Med stigende inflation, krige og storpolitisk uro havde mange håbet på guld som ”sikker havn” i 2022. Men de fleste blev skuffede. Prisen på guld steg ganske vist i forbindelse med invasionen af Ukraine, men dernæst faldt den som en sten og tabte omkring 20% på få måneder.

Men nu glimter det gamle metal igen for øjnene af investorerne. I de sidste måneder af 2022 er guld skudt op som en raket, og set i det store perspektiv ligner det en fortsættelse af en gigantisk opadgående trend, der startede i 2015, og under corona-pandemien sendte prisen på guld kortvarigt op i ”all time high” omkring 2050 USD.

Med den nyvundne styrke sidst på året 2022, er guldprisen atter relativt tæt på toppen, og bryder prisen først det gamle prisloft kan alt pludselig ske.

Guld – derimod – er blot sig selv, og eksisterer uafhængigt af stater og regeringer. Når du køber et stykke guld, så køber du samtidig et stykke af verdenshistorien. Alt guld på jorden blev skabt for milliarder af år siden under en nuklear kædereaktion i universet, og som sådan er guld nærmest uforgængeligt og samtidig praktisk umuligt at skabe kunstigt til en fornuftig pris. Samtidig bevarer guld sin glans til alle tider, og alle de forhold er med til at gøre guld særdeles attraktivt at eje.

I dette forslag til raket har vi valgt at købe en ETF, der dækker en lang række mindre guldmineselskaber rundt omkring i verden, nemlig VanEck Junior Gold Miners.

Sagen er nemlig, at værdien af de mindre guldminer slet ikke har fulgt med i prisudviklingen på guld i de seneste år, og mange guldinvestorer forventer derfor en snarlig ”ketchup-effekt”, hvis guldmineselskabernes værdi skal ”indhente” prisen på det aktiv som de selv lever af at sælge, nemlig guld.

Det kræver blot, at de institutionelle investorer får tillid til, at guldprisen holder sig oppe eller – endnu bedre – fortsætter med at stige. Sker det, kan der pludselig opstå en særdeles kraftig værdistigning i de mindre mineselskaber i guldsektoren.

VanEck Junior Gold Miners er en europæisk version af den amerikanske ETF kaldet GDXJ, og hvis man vil se på prisudviklingen over tid, bør man derfor slå grafen op på GDXJ, fordi den har eksisteret i mange flere år end den europæiske version. Hvis man kigger på GDXJ vil man med det samme se, at værdien rent historisk ligger relativt lavt omkring nytår 2022/23, og at værdien meget hurtigt kan stige eksplosivt – op mod 100% og mere.

Hvis man frygter fortsat uro på den storpolitiske scene, samtidig med fortsat usikkerhed omkring verdens store økonomier, så kan en investering i guld vise sig at være en god idé. Ved at satse på mindre guldminer er man samtidig eksponeret mod ”guldprisen på speed”, fordi deres rentabilitet øges procentuelt kraftigere, når prisen på guld stiger. Man skal dog samtidig vide, at prisen på guld er volatil, og hvis verden falder til ro og stabiliserer sig i 2023, så vil prisen på guld sandsynligvis falde. Til gengæld kan man jo så glæde sig over, at man da lever i en mere fredelig verden.

VanEck Junior Gold Miners-ETF kan handles hos Saxo Bank

Denne artikel er under udarbejdelse og vil, når den er færdiggjort, indeholde i alt syv nytårsraketter eller aktieaktieanbefalinger i 2023.

>>>> Download i stedet alle forslagene som praktisk e-bog her <<<<<