Analyser & meninger

Tech-giganter fik gode regnskaber. Men stormen lurer.

Af Tor Klaveness, analytiker hos invested.dk

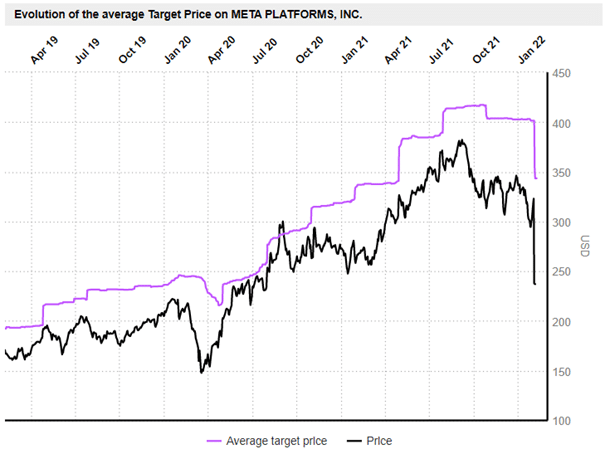

Nervøsiteten præger i øjeblikket de finansielle markeder. De ellers så stærke FAANG-aktier mærker også turbulensen, men ifølge de seneste kvartalsrapporter står de fleste dog tilbage med skinnet på næsen. Bortset fra Mark Zuckerberg og Meta Platforms (tidl. Facebook). Her blev over 30 % af værdierne barberet væk på en uge. Vores analytiker advarer teknologiinvestorer om vejen frem.

Der har generelt været meget at glæde sig over i de amerikanske teknologigiganters seneste kvartalsrapporter. Dog vil man nok mest huske Meta Platforms i form af skuffende regnskabstal, elendig guidance og et overraskende fald i antallet af daglige brugere.

Mark Zuckerberg har for nylig oplevet nogle af sine tungeste uger som chef for Meta (tidligere Facebook). Foto: Meta Platforms

Virksomhedens mange problemer begynder nu at blive dybere og kan skræmme enhver – også investorer, brugere og regeringer. Aktien har længe været betragtet som en vækstaktie, men nu ser vi signaler om, at de dage kan være talte. Aktien styrtdykkede således med hele 26 % efter regnskabsaflæggelsen og over 200 milliarder dollar i aktionærværdi gik således tabt.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Meta Platforms – ramte boomerangen lige tilbage i hovedet?

Meta Platforms leverede ellers en godkendt omsætning (USD 33,67 milliarder mod forventet USD 33,4 milliarder), men EPS endte på svage $3,67 mod forventet $3,84. Langt værre var selskabets guidance for det kommende kvartal (USD 27-29 milliarder mod forventet USD 30,15 milliarder), hvilket giver en meget skuffende 3-11% årlig vækst.

Det meste af ledelsens præsentations af rapporten var problematisk og skuffende: Facebooks daglige brugere faldt for første gang i virksomhedens historie, og der blev meldt ud om hård konkurrence fra TikTok og Apples styresystem, hvilket skaber store problemer. Ledelsen vurderer, at udfordringerne vil reducere omsætningen i 2022 med hele ti milliarder dollars. Investorerne reagerede omgående efter offentliggørelse af kvartalsrapporten ved at smide aktien i skraldespanden i stor stil med et sjældent set kursdyk på hele 26% til følge. Over 200 milliarder dollars i markedsværdi forsvandt i den blå luft.

Tænk dig om, hvis du overvejer at samle op

Hvis du udelukkende fokuserer på de regnskabsmæssige multipler lige nu, så fremstår aktien billig. Men jeg er som analytiker skeptisk, og der er en række ting, du skal huske på, før du overvejer at samle aktien op:

- Konsensus er vendt rundt: Det tager altid noget tid, før analytikerestimater opdateres. Bloomberg, S&P etc. har således formentlig stadig for høje vækst- og indtjeningsestimater. Dette giver kunstigt gunstige multipler.

- Facebook: Kan ikke længere tiltrække unge brugere, og antallet af daglige brugere er stagneret. Hvis investorerne ikke længere betragter Meta Platforms som en vækstvirksomhed, så taler vi om en helt anden prissætning af virksomheden.

- Regulatoriske problemer: De amerikanske myndigheder har optrappet deres angreb på “Big Tech” og særligt på Meta Platforms. Faren for, at Meta bliver tvangsopløst er reel, selvom det eventuelt først kan ske efter årevis i retten. Den igangværende whistleblower-sag er benzin på bålet. Meta har også problemer i Europa og truede for nylig (Meta afviser dog selv dette) med at droppe Facebook og Instagram i EU, hvis de ikke må gemme data i USA.

- Metaverse: Modstanden mod Metas nye projekt, metaverse, begynder at stige. Blandt andre whistlebloweren Frances Haugen har udtalt sig meget kritisk om investeringen. Hun er en person, som mange lytter til. Investorer begynder også at stille spørgsmålstegn ved, og impact-investeringsselskabet Arjuna Capital har med støtte fra Storebrand Asset Management efterspurgt en nærmere gennemgang af metaverse. Natasha Lamb i Arjuna Capital siger: ….the same issues Facebook is reckoning with—discrimination, human and civil rights violations, incitement to violence, and privacy violations—will only be heightened in the metaverse. That’s why investors need to understand the scope of these potential harms and weigh in on whether or not this is a good idea, before we throw good money after bad.” Hvis Facebook stagnerer, er metaverse kritisk for Meta, og der investeres enorme ressourcer i dette. Alene i år vil der blive investeret 10 milliarder dollars i metaverse. Og så er det problematisk, hvis investorerne begynder at tvivle på investeringen. Indtil videre er det ganske vist kun en håndfuld investorer, der har udtalt sig kritisk, men jeg er sikker på, at der kommer mange flere, og jeg tror, at chancerne er store for, at det får konsekvenser.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

- Apple: Har med sit App Tracking Transparency-system skabt store problemer for Meta Platforms. Ikke alene er det blevet meget sværere for Facebook at generere målrettet annoncering; det er også blevet svært at måle resultater. Som nævnt er indtægtstabet heraf anslået til ti milliarder dollars alene i år.

- Mark Zuckerberg: Har en meget fremtrædende rolle i Meta, men han er efter min mening ikke den rette person til at manøvrere Meta Platforms ud af alle problemerne. Han begynder at blive et “liability” for virksomheden, men han vil ikke gå på pension og er fortsat storaktionær i selskabet.

- Den faldende kniv: Det hedder sig, at man i investeringsverdenen skal være forsigtig, når man forsøger at fange «faldende knive», altså købe aktier, der er faldet kraftigt. Det er meget vanskeligt at ramme bunden, og det er ikke sikkert, at det store fald er en overreaktion.

Betyder det så, at man skal shorte aktien? På kort sigt tror jeg, at det kan gå begge veje, men på lidt længere sigt vurderer jeg, at en short position kunne være interessant. Når først en trendvending har bidt sig fast, har en trend det ofte med at vare længere end man umiddelbart skulle tro.

På handelsplatformen Markets kan man bl.a. handle de store amerikanske teknologiaktier enten som almindelig aktie eller som aktie-CFD med gearing. Handler man CFD’er kan man også shorte aktien og dermed spekulere i et eventuelt kursfald. Aktie-CFD’er er gearede produkter (1:5 hos Markets), hvilket gør, at både gevinst og tab kan blive større sammenlignet med almindelig aktiekøb. Tilmeld dig Markets her.

Usikkerhed til trods for gode regnskabstal

De andre teknologigiganter leverede for det meste gode regnskabstal ved den seneste rapportering. Faktisk var der ganske meget at glæde sig over som aktionær. Ikke desto mindre vidner de store kursændringer om et ganske nervøst marked her i starten af 2022.

Amazon faldt således 7,8% før regnskabsrapporteringen, men steg efterfølgende 13% da tallene blev offentliggjort.

Netflix rapporterede om et godt kvartal, men faldt 21,8 % på udsagn om stigende konkurrence, hvilket kunne ligne en overreaktion. Jeg tror, tiden er inde til at vægte teknologien, i det mindste aktierne med høje multipla.

Apple

Alle Apples forretningsområder på nær iPad leverede bedre tal end forventet. I alt landede omsætningen på 123,9 milliarder dollars mod de forventede 118,7 milliarder dollars, EPS endte på 2,10 dollars mod de forventede 1,89 dollars og bruttomarginen nåede hele 43,8 % mod de forventede 41,7 %.

Apples administrerende direktør, Tim Cook, fortalte yderligere om bedre adgang til hukommelseschips, og at salget forventes at stige pænt i det næste kvartal. Aktien steg omkring 5 % i eftermarkedet.

Apple giver ingen guidance på grund af den økonomiske usikkerhed forårsaget af covid-19. Der var flere faktorer, der indikerede et stærkt kvartal, heriblandt stor efterspørgsel efter selskabets nye iPhone 13 og det faktum, at fjerde kvartal næsten altid er stærkt på grund af julehandlen. Samtidig har Apple været relativt hårdt ramt af manglen på hukommelseschips, hvilket førte til en meromkostning på hele seks milliarder dollars i tredje kvartal.

Apples ledelse har tidligere meldt ud, at omkostningerne ville blive endnu højere i fjerde kvartal, og i lyset af dette var kvartalet efter min mening meget stærkt.

Netflix

Streamingselskabet havde faktisk et godt kvartal. Omsætningen var som forventet på USD 7,71 milliarder, mens EPS på USD 1,33 var et godt stykke over estimatet på USD $0,88. Alligevel er dette et godt stykke under tallene for 1. kvartal 2021 på USD 3,19. Her faldt omkostningerne dog kraftigt på grund af covid-19, så kvartalet burde ikke være repræsentativt. Selskabet meldte endvidere om stigende konkurrence, og flere pegede på, at timingen for dette var dårlig, da selskabet netop har hævet abonnementspriserne i både USA og Canada.

Selskabet guidede også antallet af nye abonnenter i det kommende kvartal, og det var det, der udløste det voldsomme fald i aktiekursen. Netflix forventer 2,5 millioner nye abonnenter i næste kvartal, et godt stykke under sidste kvartal af 2020, som landede på næsten fire millioner. De seneste fem år har virksomheden i gennemsnit fået 26,5 millioner nye kunder om året, så et kvartal med kun 2,5 millioner nye kunder fremstår svagt. Ifølge hjemmesiden The Motley Fool var der forventet hele 6,9 millioner nye kunder, men jeg synes, man bør tage det skøn med et gran salt.

Det er stadig forståeligt, at der bliver stillet spørgsmål til virksomhedens vækst, men jeg synes ikke, man bør tage al sorgen på forskud. For eksempel har Michael Nathanson, analytiker hos analysefirmaet MoffettNathanson, nedjusteret det forventede antal nye kunder til 20 millioner for hele 2022. Han er mere optaget af Netflix’ evne til at skabe kvalitetsindhold end det svage kvartal. Investorlegenden Bill Ackman ser heller ikke ud til at være særlig bekymret, og han brugte faldet til at opkøbe aktier. Ackman er nu i top 20 over selskabets største aktionærer.

Amazon

Amazons aktie faldt som nævnt med hele 7,8 % dagen før regnskabet kom. Tallene var dog gode, og EPS knuste analytikernes forventninger, mens omsætningen ramte mere eller mindre konsensus. Aktien steg godt 13% efter rapporten blev offentliggjort.

Amazon leverede for første gang tal for annonceomsætningen, som nu er defineret som et separat forretningsområde. Omsætningen her var på hele 9,7 milliarder dollars, og dermed er selskabet den tredjestørste efter Google og Facebook. Selskabets cloud-tjeneste leverede også stærke tal med en omsætning på 17,8 milliarder dollars, en stigning på pæne 40% fra sidste år. Amazon annoncerede også, at de hæver prisen på Amazon Prime-medlemskab, hvilket signalerer høj betalingsvillighed.

Alt går dog ikke lige godt for Amazon. Særligt er et strammere arbejdsmarked ved at være problematisk. Det har betydet, at virksomheden har været nødt til at hæve lønningerne og indføre sign on bonusser. Derudover rapporterer selskabet om et stigende inflationspres. Begge dele henføres til omikron-varianten. Personligt er jeg også usikker på væksten fremadrettet, nu hvor vi formentlig træder ud af pandemien.

Google (Alphabet)

Alphabet, Googles moderselskab, rapporterede om et meget stærkt kvartal. Omsætningen endte på USD 75,3 milliarder mod de forventede USD 72,2 milliarder og EPS endte på USD 30,69 mod de forventede USD 27,34. Aktien steg omkring 9 % i eftermarkedet.

Der var meget positivt i rapporten. Alle Alphabets rapporteringsområder, med undtagelse af Youtube, leverede bedre end forventet. Hovedområdet, reklame, viste stærk vækst, og salget er steget med over 32% i forhold til samme periode sidste år. Selskabets ledelse forventer, at væksten vil fortsætte i samme tempo fremadrettet. Aktien splittes 1/20 med virkning fra juli.

Årsagen til de lidt svage Youtube-tal kan findes i konkurrencen fra TikTok. Ud over det var der ikke meget at sætte fingeren på. Googles væksthistorie er stort set intakt, og virksomheden lægger ikke meget vægt på inflation og Apples nye styresystem, som skaber hovedpine for mange spillere.

Microsoft

Microsoft havde også et godt kvartal, og både omsætning og indtjening pr. aktie var noget bedre end forventet. Aktien faldt dog en anelse efter rapporten, men steg siden efter en positiv guidance for det kommende kvartal.

Tesla

Elon Musks elbilselskab rapporterede også om et solidt kvartal. Omsætningen var USD 17,7 milliarder mod de forventede USD 16,57 milliarder, og EPS landede på USD 2,52 mod de forventede USD 2,36. Tesla har ikke været i stand til at producere med fuld kapacitet på grund af “forsyningskædeproblemer” og advarede om, at disse problemer i værste fald kunne vare resten af året. Samtidig steg bruttomarginen til 27,4% mod 26,6% i det foregående kvartal. Det er imponerende.

Advarslen om “supply chain issues” fik aktien til at falde i eftermarkedet, men steg alligevel til sidst.

Tesla kommer ikke med en ny model i år. Fokus vil dog være på udvikling af nye modeller og opskalering af produktionen på selskabets nye megafabrikker.

| Find de mest lovende aktieraketter for 2025. Hent vores gratis E-bog. Download e-bog |

Værdiansættelse og analyse

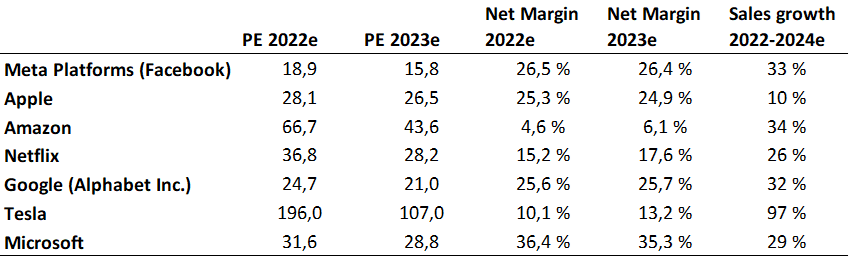

Blandt aktierne ovenfor ser jeg kun én oplagt købskandidat: Google. Selskabet er bundsolidt, det vokser godt, og aktien er stadig relativt godt prissat.

Apple er steget omkring 10% siden sidste gang, jeg skrev om teknologigiganterne, så en del af opsiden er der ikke længere. Alligevel er aktien en relativ sikker havn på et marked, jeg finder kan blive krævende, så man går formenligt ikke meget galt i byen, hvis man køber den. Det samme gælder for Microsoft.

Jeg tror fortsat, at Amazon er en oplagt short kandidat. Aktien er dyr, og jeg tror, selskabet vil skuffe på væksten i fremtiden. Amazon har heller ikke de bedste marginer, hvilket gør dem sårbare.

Som du måske har bemærket, hvis du har læst hele artiklen, er jeg også meget skeptisk over for Meta Platforms. På længere sigt mener jeg, at der er tale om en klar short kandidat.

Tesla og Netflix er selvfølgelig dyre (stadigvæk), men jeg ville være forsigtig med at shorte dem. Når jeg ser på Tesla, er det svært at komme udenom, at selskabet er drevet ekstremt godt, og for Netflix’s vedkommende tror jeg, at faldet kan have fjernet en del af usikkerheden.