aktiekurser

Rolig nu: Du taber mere på at frygte et krak, end på at gennemleve det

Det er altid nemt at være bagklog, men når det gælder forudsigelser om krak i børsmarkedet, bør man ikke gå i panik, hver gang man hører en advarsel. Hvis man gør det, taber man nemlig typisk flere penge, end hvis man rent faktisk gennemlevede et krak.

Det er konklusionen i en spændende analyse foretaget af analytikeren Michael Cembalest fra J.P. Morgan Asset Management.

| REKLAME: Societe Generales børshandlede produkter gi'r nye vinkler til investering: Se info |

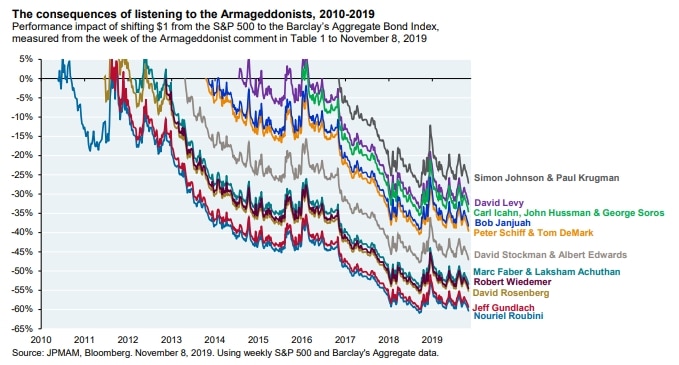

Cambalest har gennemgået en række historiske forudsigelser af forestående krak i børsmarkedet og dernæst holdt dem op mod, hvad der rent faktisk ville være sket, hvis man fulgte dem. Forudsigelserne stammer fra en række kendte kommentatorer, blandt andet de berømte storinvestorer George Soros, Jeffrey Gundlach og Carl Icahn. Men også mindre aktører såsom Peter Schiff, der ellers blev kendt på at forudsige krakket i 2008.

For at vurdere konsekvensen af hver forudsigelse har Michael Cembalest lagt 1 USD in obligationsmarkedet (Barclays Aggregate Bond Index) i stedet for aktieindekset (S&P 500) i den uge, hvor det enkelte krak blev forudsagt i medierne.

Resultatet taler for sig selv: Alle forudsigelser ender frem til i dag med tab på mellem 25% og 60%. Det vil sige, at man ofte taber mere, end hvad men ville have gjort under en typisk korrektion i S&P 500. Ja, i flere tilfælde taber man faktisk mere, end et endog temmelig voldsomt krak ville have betydet.

Hertil kommer, at du går glip af den stigning, der har været i S&P 500 i samme periode. Det drejer sig om ret store afkast.

Se nedenstånde graf fra Michael Cembalest.

For at understrege pointen har vi på invested.dk også lavet vores egen graf, hvor vi har taget nogle bemærkelsesværdige advarsler om krak og indsat dem på grafen for det amerikanske indeks S&P 500. (se grafen nederst på siden). Som man tydeligt kan se, så lander de mange advarsler mere eller mindre tilfældigt på grafen, og hver gang har markedet blot fortsat ufortrødent op.

| Find de bedste ETF'er og invester snusfornuftigt. Hent vores gratis E-bog. Download e-bog |

Hvis man således havde fuldt en advarsel fra banken Societe Generale tilbage fra 2013 med overskriften ”Det kommer til at gå helt, helt galt,” så havde man gået glip af en efterfølgende stigning i markedet på (i skrivende stund) intet mindre end 100%.

Sådan kan man blive ved med at finde uhyggelige advarsler om krak i markedet, der i sidste ende ikke er blevet indfriet.

Pointen er ikke, at markedet aldrig krakker, men blot, at det i de sidste 100 år bedst har kunnet betale sig at slå koldt vandet i blodet som investor og konstatere, at det generelt er bedre at være investeret i markedet end slet ikke at være investeret. Generelt er verdensmarkedet nemlig steget mellem 8-11% siden 1930erne og frem til i dag. Af og til er der kommet store fald, senest under finanskrisen i 2007-09, men hver gang er de store fald relativt hurtigt blevet indhentet, og i bagklogskabens lys skulle man altså hver gang blot have holdt sig inde i markedet i stedet for at sælge i panik.

Det betyder naturligvis ikke, at man ikke af og til bør kigge sin portefølje efter i sømmene i forhold til, hvornår man skal bruge et evt. afkast. Har man brug for pengene inden for de næste par år, kan det være klogt at holde sig ude af markedet, fordi man simpelthen ikke har råd til at vente på, at markedet igen indhenter nedturen i tilfælde af korrektion. En anden mulighed er også at undgå alt for cykliske eller volatile aktier, hvis man tænker, at en stor korrektion er ved at være tæt på.